“The real goal should be reduced government spending, rather than balanced budgets achieved by ever rising tax rates to cover ever rising spending”.Thomas Sowell

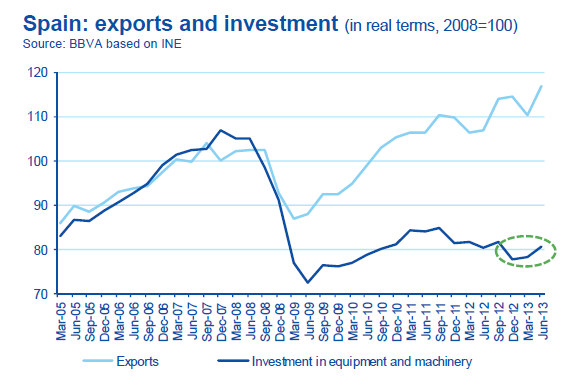

Leía esta semana una serie de informes analizando el crecimiento potencial de España y las oportunidades a corto plazo. Me entristecía comprobar que, de todos los países de la OCDE, España es el que muestra una mayor divergencia entre el crecimiento esperado para 2014 (+0,7%) y el potencial (+3% según BBVA, Goldman Sachs y Merrill Lynch). Es el coste de oportunidad de aferrarnos como un clavo ardiendo al modelo de 2004, y esperar que vuelva la orgía de deuda.

Yo estimo un crecimiento para 2014 del 1%, y creación neta de empleo, pero aún muy lejos de dicho potencial. Solamente poniendo la alfombra roja a la creación e implantación de empresas como se hizo en Reino Unido, atraeríamos inversión financiera directa por 50.000 millones y crearíamos muchos más puestos de trabajo netos nuevos. Bajando impuestos a empresas y autónomos, en Reino Unido no solo aumentaron la recaudación en 24.000 millones de libras, sino que se ha reducido el desempleo al 7%… incluso como receptor neto de inmigración. La formula: “Business Is Great” y bajos impuestos. Mientras tanto, en España seguimos intentando cazar unicornios de “recuperar ingresos fiscales” y contarnos que “no tenemos un problema de gastos”.

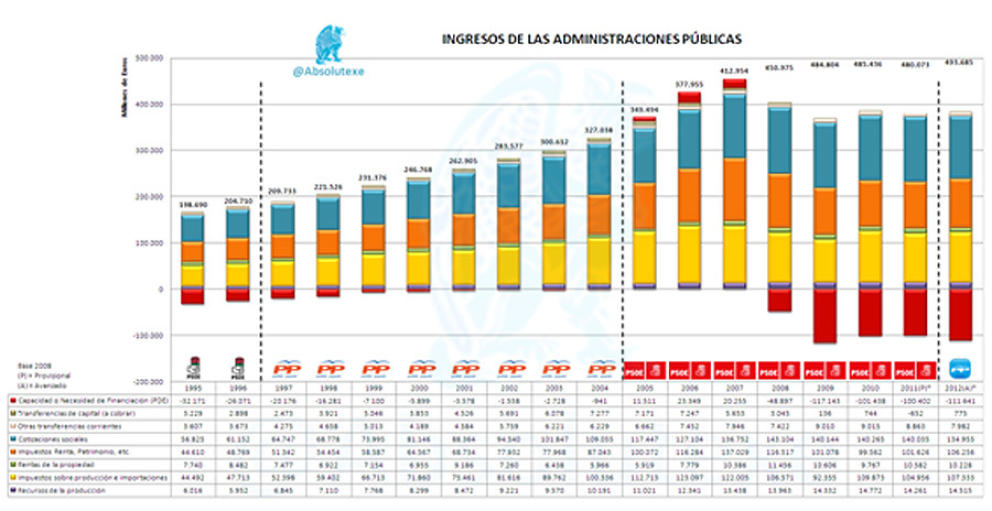

En el pico absoluto de la burbuja, el país jamás ingresó más de 412.900 millones; sin embargo, gasta unos 70.000 millones más que esa cifra histórica de ingresos que nunca volverán, 30.000 millones incluso sin contar el efecto del coste de la deuda y del rescate bancario.

Lo comento en Viaje a la Libertad Económica. En España, la recaudación tributaria no se ha desplomado por el fraude y la economía sumergida, se ha desplomado por la enorme dependencia del ladrillo, de la burbuja inmobiliaria y de obra civil que suponía casi el 20 % del PIB incluyendo ramificaciones de gasto en telefonía, servicios y energía, con enormes redes y capacidad de generación instalada para una demanda que nunca llegó.Sobrecapacidad de burbuja para sostener el PIB.

Y ese PIB que se ha aumentado artificialmente a base de “estimular la demanda interna” (y fíjense en las consecuencias, 300% de deuda sobre ese PIB “soufflé”), es el mismo que se utiliza para contarnos el cuento de querecaudamos menos que uno u otro país. Hacer ratios sobre un PIB inflado para justificar gastos de burbuja e impuestos confiscatorios. Es el subterfugio de venderme a mí mismo algo que no necesito ni me puedo permitir, por tanto me endeudo, y decir que mi cifra de negocio sube, justificando así unos gastos inaceptables. Y luego decir que esos gastos son “moderados”.

Los Presupuestos Generales de 2014 no corrigen todavía ese problema de gastos que siguen por encima de 2007 mientras la renta disponible de familias y la actividad económica ha caído a niveles de 2004, siendo optimistas. La aristocracia del gasto publico. Y seguimos negando la mayor. Luego le echaremos la culpa a cualquiera de nuestros unicornios favoritos, los mercados, Merkel o quien sea.

Usando datos de los presupuestos generales, seguiremos gastando 10.000 millones en subvenciones; 23.000 millones en “coordinación y relaciones financieras con los entes territoriales”; 690 millones en acción del estado en el exterior; 497 millones en cooperación para el desarrollo (nosotros los ricos, podemos); 131 millones en “difusión cultural en el exterior”; en “administración periférica del estado” 275 millones; en “cobertura informativa” 55 millones; otros 83 millones en “meteorología” (lo juro); actuaciones para la “prevención del cambio climático” 42 millones; el gasto en coches oficiales sube un 1,6% hasta 240 millones de nada; la “asistencia sanitaria mutualista de la administración”, paralela a la sanidad publica, otros 2.060 millones. No hay margen.

Pero el problema es que seguimos sin poner solución a los dos problemas que ponen la zancadilla de la recuperación económica:

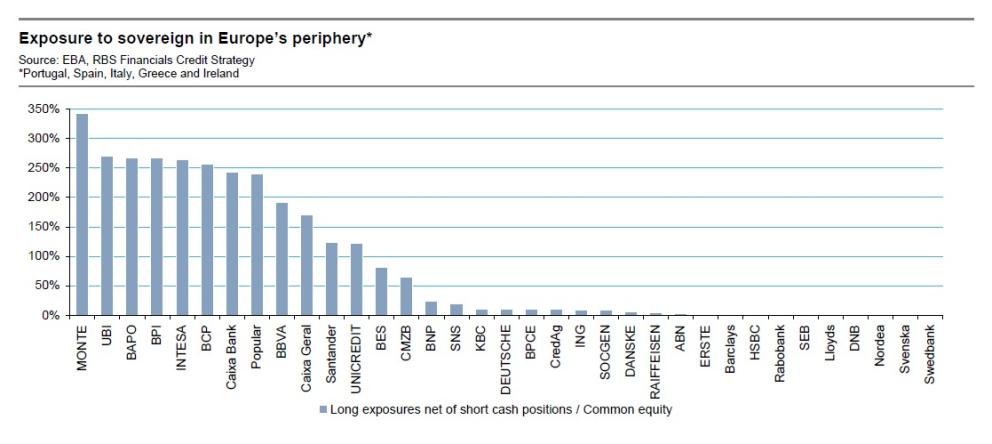

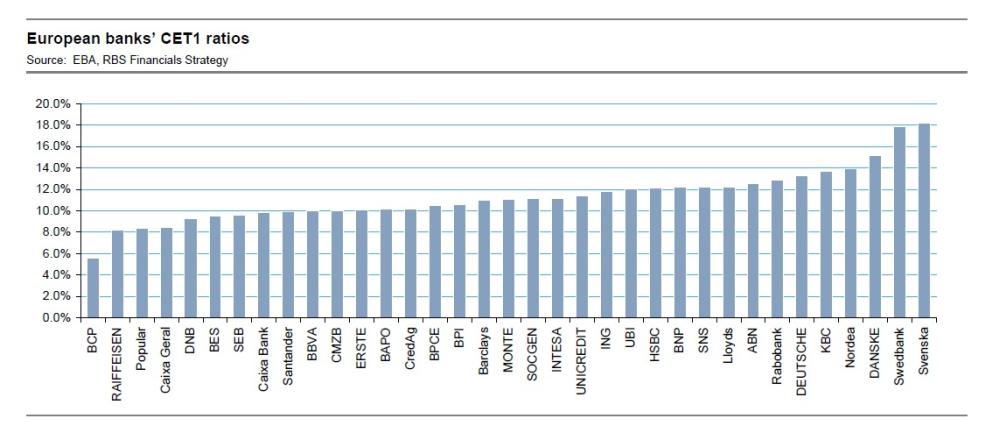

– Una fiscalidad del “Sheriff de Nottingham” que se preocupa más por rascar la última moneda disponible del que genere caja para sostener a toda costa unos gastos que ya eran insostenibles en la época de la burbuja, en vez de crear condiciones para que la economía crezca y con ella se generen más ingresos fiscales. Cuando ustedes lean “reforma”, “aumentar las bases imponibles”, “reducir deducciones” lean “subir impuestos. España es el país donde más ha aumentado el esfuerzo fiscal desde 1965 después de Turquía. Cortar las deducciones y demonizar a las grandes empresas es una locura. Hunde la inversión a futuro y pone la zancadilla a esas empresas, que han sostenido empleo y se han convertido en multinacionales en muy poco tiempo y con éxito, generando riqueza para todo el pais. Pero además es un argumento cuestionable que se demonice a las grandes empresas, cuando a la vez defendemos con uñas y dientes el tratamiento de capital de los beneficios fiscales de los bancos ante la Unión europea. Ah, me había olvidado que son los bancos los que se atiborran de deuda soberana.

– Percepción de inseguridad jurídica. Si el entorno impositivo y legal no es claro y predecible, va a ser muy difícil atraer la inversión financiera directa que necesitamos para crear empleo y poner capital en la economía productiva a largo plazo. No para comprar bonos y acciones, sino para invertir en los sectores que nos pueden hacer recuperar el crecimiento real, no inflado con ladrillo. Servicios financieros, sanidad, turismo, tecnología y seguridad, por ejemplo.

– El gasto inútil sostiene una burocracia de “capataz” cuyo objetivo es autojustificarse con trabas y procedimientos ridículos. Les recomiendo leerse las “competencias adicionales” que se les han “concedido” a las diputaciones, por ejemplo. O las subvenciones improductivas. No facilitar y competir para atraer más capital y más empresas. Luego leo cosas como “si el PIB no hubiese caído no tendríamos déficit” o “si no fuera por la crisis”. Como si la crisis fuera un OVNI que cayó del cielo. Entre 2008 y 2011, en el conjunto de la zona euro el gasto público ha crecido casi un 7%, hasta situarse en 4,65 billones de euros. En los países del sur, teóricamente los más afectados por la mal llamada “austeridad”, la evolución es similar: desde 2008, el gasto público en Francia ha crecido un 8,6%; en España, un 4%; en Italia, un 3%; en Portugal, un 7,8%.

Sin embargo, la actividad económica y la renta disponible sí han caído a niveles de 2004. En vez de considerar, como es lógico, que el gasto debe adecuarse al ingreso y que los ciclos económicos de prosperidad siempre han venido desde el ahorro, nos lanzamos a pensar que el problema del gasto excesivo se va a solucionar con más gasto.

Y es que sí, es un problema de gasto cuando los estados consumen entre un 10% y un 25% más de lo que ingresan. Porque incluso si se «confiscase» toda la riqueza generada en un año por las clases altas y empresas, no se cubriría el déficit del país o de la Unión Europea. Y encima sería un efecto de sólo un año. Luego, además de crear fuga de capital y destrucción de inversión, seguirían gastando.

Para el gasto siempre hay margen, y se crea la Renta de Posición. Una vez que se ha creado ese ente burocrático, ese gasto, es mas fácil mantenerlo y justificarlo que cercenarlo. Miren el ejemplo de las empresas públicas deficitarias. Se han cerrado cuatro de las mas de 4.000 que tenemos.

Para bajar impuestos e impulsar la economía, no hay margen nunca. No existe nada más permanente que una subida de impuestos “temporal”. Luego, cuando se entra en depresión, proponen más gasto público para «salir de la crisis» que ha creado el gasto excesivo. Primero ponen la zancadilla y después dicen que sin ellos usted no puede levantarse y andar.

Muchos economistas de “consenso estatista” llaman a copiar a Estados Unidos en política económica… Excepto en libertad económica, apertura y bajos impuestos. En eso preferimos copiar a Francia. Y Francia va del estancamiento a la recesión.

Todo el mundo ve el enorme potencial de España. Crecer un 1% está bien. Dormirse en los laureles pensando que es suficiente y que no hay que reducir más gastos superfluos es peligroso.

El año que viene va a ser mucho mejor que el 2013. No lo duden. Y puede ser muchísimo mejor. Hay potencial de sobra y si queremos, lo sobrepasaremos.