29.02.2016 – 05:00 H.

You can fool some of the people all of the time, and all of the people some of the time, but you cannot fool all of the people all of the time.

Lincoln

Muchas gracias, bancos centrales.

El nivel de distorsión que se ha alcanzado en el mercado de renta fija no se había visto jamás en la serie histórica. Nunca antes habíamos asistido a un mercado donde la capacidad de repago se encuentre a niveles más bajos y la rentabilidad sea más pobre.

El inversor de renta fija se encuentra ante la alternativa del diablo.

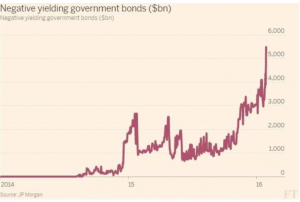

O elige bajísima rentabilidad… Los tipos de interés negativos han llevado a un récord global de más de cinco billones de dólares en bonos con rentabilidad negativa. Si incluimos aquellos bonos que no llegan a cubrir la inflación subyacente, la cantidad es mucho mayor. Casi el 23% del PIB del mundo tiene ya una política de tipos reales negativos.

… O elige enorme riesgo. De la oferta de bonos con cupones superiores al 2%, el mercado de alto riesgo no solo ofrece rentabilidades muy pobres -a mínimos de 38 años-, sino que la capacidad de repago de los emisores -según Moody’s- ha caído a niveles de 2007. Menos rentabilidad y más riesgo. Se calcula que hasta un 15-20% de los bonos emitidos por sectores ligados a materias primas, mercados emergentes y sectores cíclicos no podrá pagarse o tendrá que reestructurarse. O se pagarán en monedas devaluadas un 30-50%, que es lo mismo que no recibir nada.

… Mientras ruega todos los días que los estímulos se mantengan. El Banco de Japón es ya el 50% del mercado de ETF en Japón, y ‘compra’ (se endeuda para comprar) casi todos los bonos soberanos emitidos. El BCE supone en casos más del 100% de la demanda en emisiones de deuda soberana en Europa. Como los bancos centrales dejen de adquirir -endeudarse-, aumentando su balance, el comprador marginal simplemente no existe… y el verdadero riesgo saltaría de manera brutal.

¿Dónde está el valor?

Como suele ocurrir en estos periodos de enorme manipulación, en activos muy seleccionados.

Las empresas que han estado reduciendo deuda con enormes desinversiones y eliminando planes de inversión imperiales ofrecen rentabilidades aceptables y un nivel de seguridad muy superior a unos estados dependientes del banco central, a pesar de tener cuentas muy deterioradas y un nivel de combinación rentabilidad-riesgo mucho más atractivo que algunos de los mal llamados ‘bonos high yield’ (que ni son ‘high’, porque los cupones son irrisorios, ni son ‘yield’, porque probablemente no te van a pagar).

El problema de este mar de intervención es que está sostenido con soportes muy débiles. Unos bancos centrales que se lanzan una y otra vez a más medidas de represión financiera y unas economías que, como no puede ser de otra manera, se ‘zombifican’ con los tipos de interés artificialmente bajos. Perpetúa la sobrecapacidad, la mala asignación de capital y el sobreendeudamiento de los ineficientes.

¿Saltará esto?

Si recuerdan mis artículos ‘Una montaña de deuda que vence en cuatro años’ y ‘El año de los impagos’, este riesgo salta siempre. Lo que no es fácil es identificar cuándo, ya que la intervención hace que sea complicado.

¿Por dónde salta? ¿Se acuerdan de la crisis de los bonos inmobiliarios y ‘subprime’? No saltó porque la gente ignorara conscientemente el riesgo, sino porque la percepción histórica era que no tenía riesgo alguno. La morosidad histórica era bajísima, pensar que el inmobiliario era un riesgo era exagerar.

Las crisis de deuda no saltan desde los activos que tenemos claramente identificados como de ‘alto riesgo’. El nivel de diversificación y la cantidad de señales de riesgo que se presentan suelen ser muy conocidos.

Las crisis de deuda siempre se generan en aquellos activos que se consideran ‘superseguros’. Igual que con el inmobiliario muchos repetían una y otra vez que el riesgo era inexistente porque la morosidad histórica era ínfima.

Pues bien, hoy el riesgo real está en todo aquello que depende de que el banco central lo absorba porque, si no, no tendrá comprador marginal. ¿La respuesta? Don Daniel, está usted loco, si los bancos centrales no van a dejar de hacerlo. Hasta que ocurra. Y ocurre. O por el final de las recompras, o por pérdida de confianza en la fiabilidad o porque se descuenta que no existe comprador marginal. Estén atentos.