Publicado en Aserta.

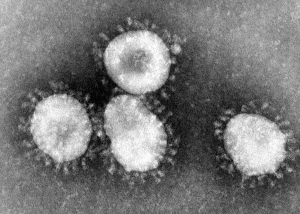

La epidemia del coronavirus ha generado una enorme repercusión en los medios de comunicación y los mercados financieros internacionales. Todos debemos lamentar los fallecimientos y recordar a las familias afectadas y las víctimas. Precisamente el importante despliegue de información por parte de los medios de comunicación puede ser un importante revulsivo para que la epidemia se contenga de manera rápida y eficaz. La historia nos demuestra que ese ha sido el caso en brotes víricos similares.

Hemos aprendido mucho sobre el coronavirus y su efecto económico:

El índice de mortalidad es muy bajo. La página web de la Universidad John Hopkins muestra que más del 43% de los afectados se recuperan y solo un 3% fallecen. La tasa de mortalidad en ciudadanos de menos de 60 años es menor al 1,3% y del 0,2% en jóvenes.

El mayor impacto económico viene por el cierre de fronteras, cancelación de inversiones y eventos y medidas de contención. China ha cerrado casi completamente 21 provincias que suponen casi el 80% del PIB del país y el 90% de sus exportaciones, según la CNBC. Ese cierre inmediato y abrupto ha llevado a una caída de los índices de actividad manufacturera y de servicios a mínimos no vistos en toda la serie histórica. Ese cierre, que se está extendiendo a economías como Japón e Italia, genera mayores efectos económicos que la epidemia por sí sola. Se congelan decisiones de inversión, se cancelan eventos, se devuelven cientos de miles de billetes de avión y se generan dos efectos adicionales. La cadena de suministro global se para y las familias y empresas ralentizan sus decisiones de consumo.

La ruptura de la cadena de suministro hace más difícil valorar la recuperación. Históricamente, la economía mundial se recupera muy rápidamente de brotes epidémicos de estas características. Muchos analistas han comparado el coronavirus con la epidemia del SARS, pero esa comparación puede llevarnos a importantes errores. El coronavirus es mucho más contagioso, pero mucho menos letal. Al ser más contagioso, la recuperación de la cadena de suministro no va a darse en un par de meses generando un rebote en forma de “v” en la economía. El impacto es más importante de lo que fue el del SARS al principio del brote, y la recuperación será más lenta. En 2003 China suponía menos del 4% del PIB global, hoy supone casi el 17%. Además, en 2002-2003 la economía global se encontraba en proceso de fuerte crecimiento, mucho menos endeudada y con mayor impulso industrial.

No podemos ignorar que la economía global ya mostraba señales de debilidad. Mucho antes de que saltase el brote de coronavirus, Japón ya mostraba una caída del PIB del cuarto trimestre, Alemania, Francia, España o Italia también mostraban importantes señales de desaceleración. Este es un factor esencial a la hora de entender la capacidad de la economía de recuperarse rápidamente. Esa debilidad era también evidente en países como México o India.

Podemos afirmar que la economía global no va a recuperarse rápidamente, pero también sabemos que la capacidad de enfrentarse a un brote epidémico ha mejorado de manera exponencial en las últimas décadas. Hoy, con el avance de las redes sociales y la información inmediata, unos meses nos parecen una eternidad, pero sabemos que la red de comunicación y colaboración sanitaria y científica global crea una vacuna en muy poco tiempo y establece protocolos efectivos que limitan el riesgo y aseguran que el sistema sanitario responde. Hace cuatro décadas parecería imposible pensar en una vacuna en cinco meses y hoy es algo que se puede conseguir.

Aunque sabemos que la economía mundial no va a crecer tanto como les gustaría a analistas y entes supranacionales, también podemos afirmar que es muy difícil que el impacto económico lleve a una crisis global. La OCDE ha rebajado sus estimaciones de crecimiento mundial para 2020 a +2,4% comparado con un 2,9% anterior. Incluso si tomamos la estimación más agresiva de impacto del coronavirus, un billón de dólares según Bloomberg, el mundo crecería en 2020 un 2%, y se evitaría una recesión prolongada.

También sabemos que los bancos centrales y entidades globales responden de manera unificada y contundente a los shocks en el mercado financiero, y podemos estar seguros de que seguirán inyectando centenares de miles de millones de dólares mensuales y bajando tipos de interés. Esa reacción de los bancos centrales no va a solventar los retos económicos antes mencionados, pero puede evitar una crisis financiera mundial a corto plazo. Las bolsas mundiales han perdido más de dos billones de dólares en capitalización, pero no podemos olvidar que el coronavirus ha saltado en un momento en el que el exceso de optimismo había llevado a los mercados internacionales a máximos históricos. Esto es importante entenderlo, porque parte de la reacción de exceso de pesimismo que se ha dado a finales de febrero es consecuencia del imprudente nivel de euforia que existía incluso en las primeras semanas de noticias sobre el coronavirus. Los bancos centrales y sus erróneas políticas mal llamadas expansivas han liderado ese nivel injustificado de euforia en un entorno de pobre crecimiento y malos resultados empresariales, y por ello es más que probable que sigan disfrazando el riesgo financiero con tipos bajos y alta liquidez.

Lo que debemos aprender del coronavirus es que es imprudente pensar que no va a haber impacto por este tipo de eventos que algunos llaman “cisnes negros” porque son inesperados e imposibles de predecir. También nos debe enseñar a ser menos impacientes esperando soluciones rápidas imposibles que responden más a los deseos de los operadores financieros y los gobiernos que la realidad científica y económica.

Cuando analizamos una epidemia de este tipo, caer en el catastrofismo es tan peligroso como caer en el exceso de complacencia y la euforia. A principios de año, los operadores financieros y bancos de inversión cayeron en el exceso de euforia pensando que las inyecciones de liquidez de los bancos centrales iban a esconder el riesgo que llegaba desde China, y se justificaba esa euforia con unas estimaciones imposibles de recuperación rápida que iba a relanzar la economía mundial a mayor crecimiento del esperado en el tercer y cuarto trimestre de 2020. Como no podía ser de otra manera, hemos aprendido con una enorme sobre-venta de activos financieros que ese exceso de optimismo no era lógico. Pero tampoco podemos caer en el catastrofismo porque caigan las bolsas a corto plazo, cuando estaban infladas durante casi dos décadas con políticas monetarias imprudentes y agresivas.

Un análisis prudente de la situación nos hace llegar a varias conclusiones. La más importante es la sanitaria. Esta epidemia tiene muy baja mortalidad y se encontrará una respuesta eficaz en poco tiempo. La segunda más importante es la económica. Veremos un parón de actividad, especialmente en los sectores más expuestos al ocio, el comercio global y el transporte, pero es muy probable que la recuperación, aunque lenta, mantenga la mayoría de economías globales lejos de la crisis. Puede darse un periodo de estancamiento, pero ese riesgo ya existía mucho antes del brote de coronavirus.

Este episodio pasará y, como ocurrió con los anteriores, la respuesta científica y los mecanismos de gestión de riesgos serán más rápidos y eficientes. No esperemos soluciones milagrosas, pero estemos seguros de que las soluciones se están creando en este momento.

Daniel Lacalle, Economista Jefe en Tressis

En la anterior crisis del «Ebola» hubo mil muertos -en otro país- y aquí un perro. Hubo quienes montaron el numerito – por el perro-.

Hoy, aquí y ahora, hay muchos muertos y enfermos -ningún perro- y no se ha montado nada.

Inexplicablemente se han retrasado las urgentísimas medidas necesarias para salvar la vida de las personas….

En fin, no están sueltos dentro de una central nuclear… (los no científicos).

Después de lo visto ¿piensa Ud. Sr. Lacalle que se ha aprovechado la situación para pinchar la burbuja de la bolsa?

No, creo que ha sido completamente fortuito.