El pasado 24 de noviembre se publicaba mi último libro «La gran trampa» (Ed. Deusto)

Sinópsis de La gran trampa:

Sinópsis de La gran trampa:La gran trampa es un libro crítico con bancos centrales, políticos y todos los que han dirigido una salida de la crisis que nos puede llevar a otra, porque si la última burbuja fue la de la vivienda, es posible que ahora estemos viviendo la burbuja de los bonos. Pero, al mismo tiempo, es un libro que ofrece soluciones proponiendo medidas para cimentar la credibilidad y evitar los enormes riesgos a los que se enfrentan nuestras economías.

A la venta aquí (Planeta de Libros), incluyendo primer capítulo.

En inglés: Escape from the Central Bank Trap. Pronto en portugués.

Disponible en amazon en papel y kindle. En amazon US y amazon UK también.

Testimoniales:

BookTrailer «La Gran Trampa»

¿Qué es la Represión Financiera?

Entrevista en Libertad Digital

Entrevista Completa sobre La Gran Trampa (Periodista Digital)

Presentación en la Fundación Rafael del Pino

Entrevista sobre La Gran Trampa (El Cascabel)

«Los Bancos Centrales Nos Llevaron a la Crisis»

Reseñas de «La Gran Trampa»

Por Luis Torras para World Economic Forum

“Las batallas nunca se evitan, solo se posponen y siempre en tu contra.”

– Maquiavelo

La crisis de 2008 fue más allá de una simple acumulación de riesgos. Incluso entre los analistas más keynesianos, el apetito desmedido de riesgo no se entiende sin tener en cuenta el papel jugado por los Bancos Centrales, y muy especialmente de la Reserva Federal. Pese a lo profundamente equivocado que resulta el esquema de pretender crecer imprimiendo billetes, este tipo de políticas han seguido siendo las reinas del baile en el escenario postcrisisalumbrando un sistema caracterizado por un crecimiento más nominal que real, frágil y tremendamente desigual. Estas son solo algunas de las piezas que componen el completo nuevo libro de Daniel Lacalle, La Gran Trampa (Deusto, 2017).

Durante siglos, mandatarios de todo tipo (democráticos o no) han utilizado la inflación, –el incremento de la cantidad de dinero (no confundir con el IPC) –, como salida cómoda ante cualquier problema económico aunque éste derive de un exceso de deuda y malas inversiones de capital. La última gran crisis financiera responde perfectamente a este esquema. En 2008, la Fed y otros grandes Bancos Centrales dotaron de liquidez ilimitada al sistema para evitar el colapso total del sistema que hubiera dado lugar a un escenario difícil de imaginar. El problema empezó cuando, una vez estabilizado el sistema (a finales de 2011, principios de 2012), los institutos emisores siguiendo las tesis del keynesianismo monetario de Bernanke y compañía, llevaron las políticas de estímulo hasta el paroxismo, no ya para estabilizar los mercados sino con el quimérico objetivo de querer transformar estos estímulos en crecimiento real. El resultado de estas políticas como herramienta de crecimiento, como describe en detalle Lacalle, ha sido decepcionante y contraproducente.

Tras cerca de 24 billones de dólares en esteroides y más de 650 reducciones de tipos de interés en todo el mundo, ni Europa ni EE UU han conseguido iniciar un nuevo ciclo de crecimiento sólido, y únicamente han visto como se debilitaba sin remedio la solvencia de sus finanzas públicas. En Estados Unidos, por ejemplo, las políticas ultra-expansivas de la Fed han favorecido el incremento de la deuda, hasta en 10 billones, mientras que la economía americana únicamente se expandía 3,6.

Tras cerca de 24 billones de dólares en estímulos monetarios y más de 650 reducciones de tipos de interés en todo el mundo, ni Europa ni EE UU han conseguido iniciar un nuevo ciclo de crecimiento sólido

La crisis era esencialmente de solvencia, de balances, la confianza estaba rota y para recuperarla hacia falta reformas liberalizadoras, mejorar la arquitectura financiera global, haciéndola más robusta e independiente del poder político, y reformas pro-crecimiento que permitieran reducir la deuda, no aumentarla. En este sentido, el instrumental que manejan los bancos centrales no únicamente no resultaba adecuado sino que podía ser tremendamente contraproducente como así ha sido. Se erró en el diagnóstico en 2011 y se yerra en el diagnóstico (en muchos aspectos) también ahora.

Como pasó durante los años previos al advenimiento de la crisis financiera de 2008, los incrementos en la inflación monetaria desde finales de 2011 han generado fuertes distorsiones en todo tipo de activos financieros y bienes raíces. Especialmente preocupante es la burbuja en los mercados de bonos reflejada en el hecho incontestable de que una parte muy importante de estos cotizan en terreno negativo; un hecho inexplicable. Todas las crisis financieras son el resultado de la concentración de inversiones en activos sobre los que el consenso considera,ex ante, de poco riesgo, o cuya buena gestión resultaba aviesa debido a las distorsiones en las condiciones en las que operan los agentes económicos. Los incentivos importan. Todos estos elementos están presentes en todas las últimas crisis financieras pero parece que en estos menesteres el conocimiento rara vez es acumulativo.

Pero las consecuencias negativas de este curso de acción no acaban aquí. No únicamente estas políticas no han corregido los desequilibrios macro (ha sucedido justo lo contrario), sino que se ha generado una peligrosa fractura entre la economía financiera –inflada por los excesos de liquidez–, y la economía real, que estos años ha ido languideciendo de manera muy desigual, lastimada por los excesos de deuda y la falta de reformas estructurales. Se genera una injusta bisectriz entre aquellos que saben o pueden protegerse de la inflación y los que no. Se ha premiado de nuevo, como en la década de los 2000s, el sobreendeudamiento y mientras se castigaba el ahorro; se ha pretendido superar una crisis derivada de una fuerte burbuja generando otra.

BCE por la misma senda que la Fed

En Europa, el Banco Central Europeo ha seguido la misma senda que la Fed con unos resultados igualmente pobres. Desde finales de 2015, el Balance del BCE se ha expandido hasta los 2 billones de euros, hasta alcanzar un tamaño equivalente al 35% PIB de la zona euro. En poco más de dos años, el BCE se ha convertido en tenedor de más del 10% de la deuda pública, y otro tanto con respecto a los bonos corporativos (con el dilema que esto supone para la propia democracia). El exceso de liquidez acumulada supera el billón de euros (buena muestra de esta anestesia general a la economía es la estabilidad de la prima de riesgo bonos españoles incluso durante los peores momentos crisis catalana).

La represión financiera castiga el ahorro y obliga a los agentes económicos a incrementar su perfil de riesgo. Poco se ha hecho con respecto a las reformas que verdaderamente necesita la economía, la confianza sigue lastimada y el IPC, que recoge solo una pequeña parte de la inflación monetaria, ha permanecido estable. Desde las atalayas oficiales, se arguye que los motivos de este anémico crecimiento y que justifica estas acciones tan contundentes por parte de los Bancos Centrales, es un “exceso de ahorro” (‘savings glut’), –un bajo ratio de inversión en relación al ahorro– por parte de los agentes económicos, sin tener en cuenta que este bajo nivel relativo se debe a la inusualmente alta tasa de inversión durante el periodo 2001-07, y que se corresponde con la gestación de la burbuja.

Como argumenta Lacalle, el papel de los bancos centrales no ha favorecido la necesaria corrección de los desequilibrios macro en los mercados, sino que ha servido para perpetuarlos

Si, en cambio, tenemos en cuenta la verdadera naturaleza de la crisis y la grave distorsión de la estructura económica durante la gestación de la burbuja, el proceso de desapalancamiento que están experimentando familias y empresas (pese al empeño en sentido contrario del instituto emisor), no es únicamente deseable sino que resulta ineluctable para poder emprender un nuevo ciclo de crecimiento sobre una base realmente sólida. No seguir este curso lógico significa sentar las bases para una nueva crisis financiera.

Por eso, argumenta Lacalle, el papel de los bancos centrales no ha favorecido la necesaria corrección de los desequilibrios macro en los mercados, sino que ha servido para perpetuarlos: únicamente hemos cambiado deuda privada por la pública sin que se hayan abordado los verdaderos problemas en la arquitectura del sistema y del modelo productivo.

¿Cómo salir de la trampa de la Represión Financiera?

Esta continuada dosis de “dinero fácil” durante dilatados periodos de tiempo solo favorece una estructura económica frágil y débil, adicta a la deuda y a los bajos tipos de interés para sobrevivir, vulnerable ante cualquier repunte de precios y tipos de interés. Este es el avieso escenario actual, donde tan solo una leve subida de los tipos implicaría un drástico recorte en el gasto público para mantener el déficit actual.

Los Banqueros Centrales se ufanan en argumentar que la política monetaria ha de servir para favorecer reformas, pero lo cierto es que mientras haya barra libre de liquidez, los incentivos para afrontar reformas estructurales, que conllevan un importante coste político, son nulos. Dicho de otro modo: solucionar los problemas, – mejor dicho, esconderlos debajo de la alfombra del gasto público–, sale gratis y políticamente rentable. Ilustrativo ha sido el caso de España donde el pulso reformista, especialmente intenso entre 2011-2014 (cuando apretaba la prima de riesgo), se relajó de forma automática cuando Draghi pronuncio sus palabras mágicas: “whatever it takes”.

Urgen reformas

Superar este esquema de represión financiera no es fácil pero tampoco es imposible.

Primero: urge normalizar la política monetaria; algo en lo que parece que, aunque tímidamente, se ha avanzado. De forma inevitable, más tarde o más temprano, la bolsa se desinflará y el rendimiento de los bonos volverá a subir, como se viene advirtiendo desde no pocas tribunas. Los ciudadanos y las empresas no son inmunes a este escenario.

Esta subida de tipos es importante para la propia credibilidad del instituto emisor encargados, en teoría, de salvaguardar el poder adquisitivo de la moneda, un mandato incumplido estos últimos años y que supone un ataque a los mismos fundamentos democráticos (recuérdese la máxima friedmanita de “inflation is taxation without legislation”). Bajar impuestos, supondría el imprescindible alivio fiscal para con los agentes económicos ante un escenario de repunte de tipos.

La prosperidad es resultado de acumular capital, no deuda. Bajar los impuestos no significa eliminar los servicios públicos, se trata de racionalizar el gasto y hacerlo más eficiente.

También resultan perentorias las reformas orientadas a facilitar la inversión y el emprendimiento a todos los niveles. Simplificar normas, liberalizar mercados, hacer más eficientes las AA.PP., fortalecer los derechos de propiedad y el ‘rule of law’, son solo algunas de las piezas olvidadas estos últimos años y que urge poner en el centro del debate político.

Concluyo esta breve reflexión al propósito del libro de Lacalle de la misma forma que su autor. Recapitalicemos nuestras economías, desintoxiquémonos de la adicción al crédito fácil, recuperemos la clase media, salvemos nuestros sistemas democráticos. Está en nuestra mano que así sea.

(Enlace original aquí)

Por Ignacio Moncada para Instituto Juan de Mariana

Hace ya más de diez años que estalló la mayor crisis financiera desde el crack del 29 y la Gran Depresión. Aunque a menudo los relatos de la crisis arrancan en septiembre de 2008, con la estrepitosa quiebra de Lehman Brothers, en realidad las primeras manifestaciones serias de que el sistema financiero se estaba viniendo abajo empezaron en 2007.

Durante la primera mitad de 2007 empezaron a resultar obvias las dificultades que atravesaban multitud de instituciones financieras que operaban en el mercado hipotecario subprime: en febrero, el gigante Freddie Mac anunció que suspendía las compras de hipotecas de alto riesgo; en abril, New Century Financial Corporation declaraba la bancarrota; y en verano, grandes bancos de inversión como Bear Stearns o BNP Paribas anunciaban que bloqueaban los reembolsos de algunos fondos que invertían en bonos subprime.

El 14 de septiembre de 2007, el banco británico Northern Rock sufrió la primera corrida bancaria en el Reino Unido desde 1866. El Banco de Inglaterra decidió intervenir para evitar la quiebra mediante inyecciones extraordinarias de liquidez. En ese momento las bolsas mundiales empezaron a desplomarse, una tendencia que no se detendría hasta tocar suelo en marzo de 2009: la burbuja definitivamente había estallado.

La crisis financiera hizo estragos durante los siguientes meses, dejando a su paso acontecimientos históricos como la nacionalización de Northern Rock en febrero de 2008, la quiebra de Bear Stearns en marzo, el rescate de Fannie Mae y Freddie Mac en agosto, la quiebra de Lehman Brothers y el rescate de AIG en septiembre y, a partir de ese momento, el caos financiero generalizado: parálisis del mercado interbancario, quiebras masivas y caída en barrena de las bolsas en todo el mundo. La música dejó de sonar. Había llegado el momento de los bancos centrales.

El nuevo libro del economista Daniel Lacalle retoma la historia en este punto y se pregunta en retrospectiva si la intervención que realizaron los bancos centrales desde entonces hasta hoy ha sido la adecuada. Una respuesta corta se desprende del propio título del libro: La gran trampa: Por qué los bancos centrales están abonando el terreno para la próxima crisis (Deusto, 2017). La respuesta larga, elaborada a lo largo de sus páginas, está sin embargo repleta de matices, datos y propuestas.

Lacalle empieza dividiendo la actuación de los bancos centrales en dos fases. En la primera, se centraron en tratar de estabilizar el sistema financiero. Procuraron detener la sangría con medidas desesperadas, mediante aportaciones masivas de crédito y compras de activos para tratar de devolver la confianza al sistema. El autor considera estas primeras actuaciones de emergencia, si bien con muchos matices, razonables. Sin embargo, es dudoso que hayan servido para algo: el sistema financiero y crediticio colapsó de manera espectacular de todas maneras. Y como Lacalle suele repetir, pensar que de otro modo “hubiera sido peor” es confundir los deseos con la realidad.

La segunda fase de las políticas llevadas a cabo por los bancos centrales se basó en intentar “estimular” la actividad económica mediante el deterioro sin precedentes de sus balances y la manipulación a la baja de los tipos de interés. La acción orquestada de los planificadores centrales del sistema monetario ha inundado de liquidez los mercados y ha mantenido durante años los tipos de interés a cero. Su objetivo declarado era el de imprimir un mayor crecimiento a las economías occidentales, una más rápida reducción del desempleo y la generación de una inflación moderada. Las preguntas que se hace Lacalle son: ¿lo han logrado? ¿Ha merecido la pena entrar en este terreno desconocido? Al análisis de los efectos y consecuencias de estas políticas de estímulo dedica la inmensa mayoría del libro. Y las conclusiones, como era de prever, son enormemente críticas.

Esta crítica puede dividirse en tres partes. Por un lado, Lacalle señala que incluso desde la perspectiva de quienes han promovido estas políticas “no convencionales”, los resultados a corto y medio plazo han resultado ser un rotundo fracaso. La salida de la crisis ha sido más lenta de lo que señalaban los pronósticos más pesimistas, y el desempleo y el estancamiento ha sido la norma en Occidente. Estas políticas han permitido a los agentes económicos, y sobre todo a los Estados, posponer la necesaria corrección de los desequilibrios y evitar las reformas de calado, y han desincentivado la sana amortización de deuda que se necesitaba para purgar los excesos de la época de la burbuja.

En segundo lugar, el autor señala que estos decepcionantes resultados suponen un enorme coste a medio y largo plazo. Los bancos centrales han armado una bomba de relojería en forma de endeudamiento masivo y evidente burbuja en los activos financieros. Mientras los Estados europeos han disparado su endeudamiento hasta cotas históricas, más de 8 billones de euros en bonos europeos cotizan a rendimientos negativos. Los bonos de alto riesgo, con las que se financian las empresas con más probabilidad de impagar su deuda, cotizan a precios máximos de 35 años. Y las bolsas mundiales no sólo cotizan a máximos históricos, sino que lo hacen a múltiplos inflados: en Europa cotizan a más de 21 veces beneficios, en EEUU a más de 22 y en Reino Unido a casi 26 veces beneficios. Los banqueros centrales, como es habitual, aseguran que no existe en la actualidad ningún riesgo de burbuja. Deben de ser los únicos que lo piensan.

Y en tercer lugar, Lacalle afirma que las políticas sin precedentes llevadas a cabo por los bancos centrales no han hecho más que sembrar el germen de la próxima crisis. La inundación de dinero barato, la manipulación de los tipos de interés y la burbuja en los activos financieros no se van a limitar a provocar pérdidas a los inversores el día que la situación se invierta. Lo devastador es que están distorsionando las decisiones de inversión de familias y empresas a lo largo de todo el tejido productivo, alentando la asunción de riesgos y la puesta en marcha de proyectos de inversión que dejarán de ser rentables en cuanto la situación se normalice, provocando una nueva crisis económica.

Este último punto tiene mucha relación, aunque en el libro no se menciona de manera explícita, con la teoría austriaca del ciclo económico: la distorsión de las señales fundamentales de la economía, como los tipos de interés o los precios de los bienes de capital, provocan la acumulación de malas inversiones sistemáticas y distorsionan la estructura productiva. Estos desequilibrios inevitablemente terminan generando una crisis financiera y una recesión económica. Lamentablemente parece que no hemos aprendido gran cosa de la crisis que estalló hace ya una década y nos dirigimos de cabeza a la siguiente.

¿Qué hacer, llegados a este punto? Daniel Lacalle afirma que no aspira a proponer cambios radicales: no plantea abolir los bancos centrales, ni regresar al patrón oro ni a modificar de manera sustancial las instituciones monetarias actuales. No porque crea que las instituciones actuales son mejores, sino porque, según afirma, es algo que no va a ocurrir a corto ni medio plazo. Sus propuestas se encuadran, por tanto, dentro de lo posible en el contexto político e ideológico actual.

En ese sentido, Lacalle dedica toda una sección a proponer medidas que permitan, en la medida de los posible, minimizar el impacto de una nueva crisis y que faciliten la corrección de los desequilibrios actuales. Por un lado, propone que los bancos centrales se limiten a defender su credibilidad, mantener el poder adquisitivo de la moneda y evitar dedicarse a “estimular” la economía; que los tipos de interés no estén artificialmente bajos ni altos, sino en línea con los que resultarían en un mercado abierto y libre. Por otro, propone reformas económicas como reducir los impuestos para que familias y empresas tengan más renta disponible para ahorrar, invertir y consumir; reducir el gasto público y mantener el equilibrio presupuestario; reducir burocracia y obstáculos para generar actividad económica; facilitar la inversión y atraer capital; no dificultar a las pymes convertirse en grandes empresas; y, en general, “permitir que el libre mercado funcione de manera más eficiente”.

En conclusión, La gran trampa es un libro que se propone el reto de tratar un asunto tan arduo como la política monetaria, pero aspirando a llegar al lector no especializado. Por ello, Lacalle evita adentrarse en un terreno excesivamente teórico e idealista. Sin entrar a un nivel de detalle excesivo, se limita a hacer llegar una serie de mensajes de gran importancia al lector: “Los bancos centrales no imprimen crecimiento”; “La creación indiscriminada de dinero no respaldada de ahorro está siempre tras las mayores crisis”; “Necesitamos un banco central creíble que defienda el poder adquisitivo de los ciudadanos”; “Es hora de bajar impuestos y de permitir a las empresas invertir en un entorno de libertad económica”.

Ojalá que estos mensajes calen en un público cada vez más amplio, y que esa difusión de ideas permita que algún día los bancos centrales no sean la amenaza que hoy representan para la prosperidad de los ciudadanos.

(Enlace original aquí)

Por María Blanco para La Información

El próximo martes, 14 de noviembre, se presenta el nuevo libro de Daniel Lacalle La Gran Trampa, cuyo título en inglés me resulta más atractivo porque apunta a la salida o a la escapatoria de esa gran trampa. Se trata de un libro necesario que subraya los enormes problemas de la política monetaria europea, centrada en permanente estímulos de apariencia ilusionante que resultan en un terrible círculo vicioso del que es difícil salir. Cuando me haga con un ejemplar y lo lea les cuento más.

Reconozco que, siendo bastante escéptica respecto a la deriva que ha ido tomando la Unión Europea, he defendido el euro y las políticas monetarias centralizadas. La razón es la enorme desconfianza que me inspiran las autoridades monetarias españolas. El pesimismo respecto a la responsabilidad monetaria interna se traducía en cierto optimismo respecto a la mayor seriedad de los gestores de la política monetaria europea. Sin embargo, ya ha pasado demasiado tiempo, tanto que como dice Lacalle, están incumpliendo sus propios plazos. Pero como han generado un círculo perverso que no termina de generar exceso de liquidez, no saben salir. De ahí el nombre de La Gran Trampa.

Pero esa es solamente parte del panorama que nos trae el futuro. Estamos en plena fragua de la unión bancaria y antes de arrancar ya se perciben grietas en las tuberías. Y la principal, que no está claro que los objetivos que dan sentido a dicha unión, puedan conseguirse. Protección del ciudadano depositante, disminución de los riesgos de las instituciones, protección del propio sistema estableciendo los mecanismos de vigilancia adecuada.

Por ejemplo, la entrada de bancos extranjeros en los consejos de los bancos europeos permitiría una mejor distribución de posibles riesgos futuros. Pero operaciones como la recompra del Popular por el Santander no parecen apuntar en ese sentido, al revés, es una renacionalización de la banca. Otro punto relacionado con el riesgo bancario es cómo se considera la deuda soberana y si verdaderamente se va a limitar la capacidad de compra por los bancos privados de deuda soberana. Resulta cuanto menos sensato que los bancos privados no asuman el riesgo de adquirir deuda nacional, por más que ello le pueda suponer un guiño del gobierno de turno, como ya ha sucedido. En plena crisis, los bancos comerciales españoles (y de otros países) compraron deuda soberana, para que los bancos alemanes se pudieran descargar de tanto riesgo de países de “mal comportamiento”. Hay que recordar que para ello el BCE ofreció créditos blandos a los bancos comerciales, si bien, en la declaración oficial de motivos constaba la necesidad de liquidez de familias y empresas españolas. Y era una necesidad cierta, pero esos destinatarios no eran los reales.

Por otro lado, ¿esta restricción se debe mantener también cuando la deuda soberana no sea riesgosa? ¿hay que considerar la deuda soberana como un producto financiero más? No es una pregunta de respuesta fácil, pero es determinante. Uno de los objetivos de la unión bancaria es limitar el riesgo de los bancos para que no recaigan sus pérdidas (en caso de malas decisiones) sobre los hombros de los ciudadanos. Así que cualquier factor que pueda distorsionar la asunción de riesgo bancario (como la presión para comprar “bonos patrióticos”) debe evitarse.

Ni siquiera resulta confiable la “tercera pata” que cierra la unión bancaria, además del Mecanismo Único de Supervisión y del Fondo Único de Resolución. Me refiero al Sistema Europeo de Garantía de Depósitos. Por más que los eurofans intentan convencernos de que si hubieran existido estos tres apoyos la crisis en Grecia no habría sido tan dura, no es cierto que estas innovaciones signifiquen que se ha acabado con el “too big to fail” (demasiado grande para caer). Es cierto que en caso de una futura crisis financiera el SEGD no actuaría automáticamente sino por decisión arbitraria de la autoridad monetaria. También es cierto que no es una única persona quien toma estas decisiones, sino que es colegiada. Finalmente, es indudable que la necesidad de financiación de Grecia habría sido mucho menor porque no habría habido el sangrado de capitales y depósitos y, por tanto, el montante del rescate europeo no habría sido tan elevado. Pero eso no evita la caída de los gigantes. El tambaleante edificio del sistema bancario italiano es un ejemplo.

¿Hace falta más supervisión y regulación? ¿Había poca? De ninguna manera. Especialmente después del aumento de las mismas en 2008 y 2011. Aunque la retórica de los reguladores nos haga creer que vivimos en la selva, la realidad es otra. Precisamente el peso de las regulaciones impide que el sistema bancario europeo encuentre su tamaño adecuado.

El proyecto de la Unión Bancaria se quiere completar en el 2018, entre otras cosas, para reforzar la posición dominante frente al Reino Unido en las negociaciones del Brexit. Quienes pretenden sacarla adelante sí o sí están proponiendo un salto a la piscina sin mirar si hay agua en el fondo. Y en el fondo lo que hay es la necesidad de una toma de decisiones presupuestarias mucho más unificada para que todo este entramado funcione. Y aquí es donde pinchamos en hueso, porque nuestros socios alemanes y nórdicos con una economía más potente que la nuestra, nos afean la conducta, y consideran que, para los países del sur, con unas instituciones mucho más politizadas y menos saneadas, el control presupuestario es anatema. ¿Van a ser los acontecimientos políticos, las frágiles mayorías parlamentarias, el ascenso del populismo de ambos polos lo que va a retrasar esta unificación presupuestaria y, de paso, va a aguar la unión bancaria?

A pesar de todos los problemas, nadie defiende más libertad bancaria como método para limpiar aquellas instituciones que deban sanearse. El mercado libre tiene un enorme problema: elimina privilegios y saca del mercado al que no sirve adecuadamente al consumidor soberano. Y eso escuece.

(Enlace original aquí)

Por Miguel Sebastián para La Información

Si les pidiéramos a los Bancos Centrales que hicieran una evaluación de su gestión en las dos últimas décadas, seguramente nos presentarían un balance muy favorable. Nos dirían que su principal objetivo, la inflación, está prácticamente bajo control, y que para eso fueron dotados de una independencia del poder político y financiero en los años 90, siguiendo las recomendaciones académicas de Alesina, Grilli, Barro,Rogoff y otros. Una independencia calificada por algunos de “déficit democrático”, puesto que las decisiones de política monetaria quedan aisladas de los Parlamentos y de los Gobiernos elegidos. Este fue el caso del BCE, que nació en 1999, con el único objetivo de la “estabilidad de precios”, entendida ésta como una tasa de inflación de precios de consumo positiva, pero inferior al 2% en términos anuales.

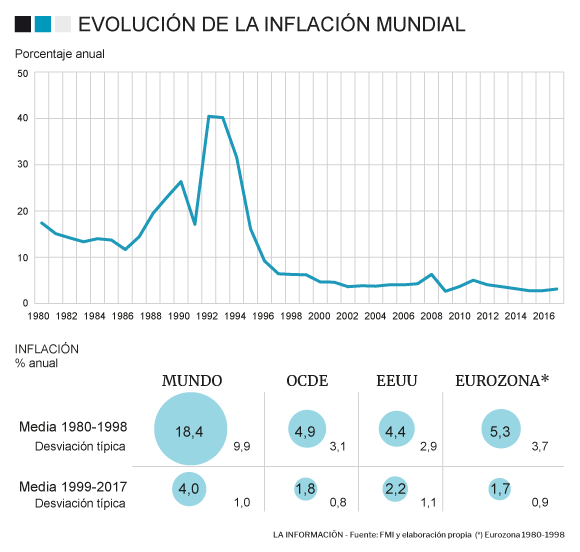

En el Gráfico 1 se presenta la tasa de inflación mundial desde 1980 hasta hoy, y en la Tabla 1, las tasas de inflación para diversas áreas económicas en dos subperíodos: desde 1980 hasta 1998 y desde 1999, año del nacimiento del BCE, hasta hoy.

La reducción de la tasa de inflación ha sido espectacular, tanto en promedio como en desviación típica, y los episodios de hiperinflación son prácticamente inexistentes (excepto Venezuela, Zimbawe o Sudán). La inflación mundial casi se ha dividido por 5, la de la OCDE y la Eurozona por 3 y la de EEUU a la mitad. Pero más importante incluso que esta caída de la inflación promedio es la reducción de su volatilidad, pues ésta es la principal causa de la incertidumbre que retrae los planes de inversión de las empresas o su financiación en los mercados.

Pese a estos buenos resultados en la variable objetivo de los bancos centrales, la sensación generalizada entre muchos economistas es de descontento con la política monetaria seguida en buena parte de las economías desarrolladas.

La Trampa

En un libro reciente (La Trampa, Deusto, 2017), Daniel Lacalle argumenta que los excesos monetarios de los últimos años, no sólo no han servido para expandir el crecimiento y el empleo, sino que han creado una enorme burbuja financiera cuyo estallido podría acarrear consecuencias tan graves como las vividas en la Gran Recesión de 2008. Según Lacalle, el grado de adicción de los mercados, y de los Gobiernos, a esta orgía monetaria es tal que resulta prácticamente imposible salir de ella sin unos costes en términos de fuerte deterioro de los mercados. Es dífícil no estar de acuerdo con muchos de los arguentos esbozados por Daniel en su libro, bien escrito y documentado. Entre estos acuerdos destaco los siguientes:

– La creación de dinero no sirve para el crecimiento a largo plazo, que depende fundamentalmente de la oferta de la economía y de la productividad, y que sólo se alcanza bajo un entorno estable, unas reformas económicas y unas buenas instituciones.

– “La inflación es siempre y en todo lugar, un fenómeno monetario”, como dijo Friedman. Y se trata de un impuesto injusto y distorsionador, que afecta al ahorro a largo plazo y favorece un consumo excesivo o la inversión en activos reales poco productivos, como son los inmobiliarios

– Los avances tecnológicos y el boom del comercio mundial, consecuencia de la globalización, han introducido un sesgo deflacionista en la economía mundial, que no es necesariamente malo

-Hay una burbuja de renta variable en EEUU y una burbuja de bonos en Europa, en Japón y en otros países. Estas burbujas son alimentadas en buena parte por la reciente expansión monetaria.

– La expansión cuantitativa ha podido retrasar el necesario saneamiento del sistema financiero, que continúa pendiente en muchos países.

– El objetivo de inflación de consumo de los bancos centrales es insuficiente. Deben incorporarse otros objetivos, como son la inflación de activos y la estabilidad financiera a medio plazo.

Sin embargo, hay muchos otros temas en los que discrepo con Daniel Lacalle y con buena parte de la escuela de pensamiento que representa. También los voy a resumir de forma esquemática, aunque cada uno de ellos daría para un artículo por separado:

– El más importante es que opino que debe haber una política de estabilización de los ciclos, sobre todo de los que tienen su origen en shocks de demanda agregada. Y, en particular, debe haber una política monetaria anticíclica, que expanda la cantidad de dinero en períodos de recesión y la contraiga en los de expansión.

– La deflación es un problema tan grave, sino más, que la inflación. Porque eleva los costes reales de las empresas, causando paro y recesión, frena la demanda de consumo y de inversión e introduce muchas distorsiones en caso de rigidez nominal de muchas rentas (por ejemplo, las pensiones). Además, es muy difícil de combatir por la política monetaria, dada la complicación de implementar tipos de interés negativos, por la “cota inferior cero” que supone tener “efectivo” o papel moneda con rentabilidad nula, pero nunca negativa.

– Situaciones excepcionales requieren acciones excepcionales. La brutal caída de la velocidad de circulación del dinero (o, si se quiere, la “ruptura de los mecanismos de transmisión” de la política monetaria) desde finales de 2008, es un ejemplo de esa situación excepcional. La inyección inicial de liquidez sirvió para sujetar a unos bancos zombies, pero no llegó al conjunto de la economía hasta que la expansión cuantitativa no se puso en marcha

– El BCE actuó demasiado tarde, y sólo cuando el euro estaba en riesgo de desaparición. Si el BCE hubiera actuado antes, la magnitud de la expansión monetaria hubiera sido menor

– La flexibilidad del tipo de cambio tampoco es una herramienta de crecimiento a largo plazo. Pero sí sirve para que los ajustes requeridos a la balanza por cuenta corriente y de los términos de intercambio ante choques externos sean menos gravosos. Ecuador es mejor que Venezuela, pero es peor que Colombia o México, que han podido absorber parte del ajuste en su tipo de cambio flexible.

– El exceso de endeudamiento de las economías en los años previos a la Gran Recesión de 2008 fue generado por el sector privado, no por el sector público. Además de la política monetaria procíclica, desestabilizadora, seguida desde 2001 a 2007, ese exceso de endeudamiento se debió a la ausencia de una buena regulación bancaria, a un exceso de innovación financiera compleja, a un mala evaluación de los riesgos y a continuos errores de supervisión.

¿»Bombero pirómano» o «Pirómano bombero»?

Lacalle califica la actuación de los bancos centrales de “bomberos pirómanos”. No estoy de acuerdo. Creo han sido más bien “pirómanos bomberos”. El orden de los factores sí que es relevante en este caso. Desde 2001 a 2007 los bancos centrales expandieron la cantidad de dinero y situaron los tipos de interés muy por debajo de lo que sugerían las “Reglas de Taylor”. Ignoraron las burbujas de crédito e inmobiliaria, miraron hacia otro lado ante el aumento del endeudamiento privado (mientras la deuda pública se reducía en muchos países) y ante la aparición de productos financieros de alto riesgo que se colocaban sin control en el mercado, incluso en las redes minoristas.

Cuando todo estalló, la economía entró en una fase cercana a la deflación. Y sólo la actuación decidida de la Reserva Federal y del Banco de Inglaterra y otros a partir de 2009, y del Banco Central Europeo, con retraso, a partir de 2012 y subsiguientes evitaron el desastre. El exceso monetario actual es una mal necesario, pero consecuencia inevitable de los excesos monetarios y regulatorios desde 2001 a 2007. Los pirómanos no han sido Bernanke, Draghi y Carney, sino Greenspan, Trichet y King. Bernanke, Draghi y Carney han actuado como verdaderos “bomberos” forzados por unas muy especiales circunstancias heredadas de sus predecesores. Y a sus sucesores les tocará la díficil tarea de reducir gradualmente los balances de sus Bancos Centrales, a la vez que se reduce el endeudamiento privado. Y de replanterse el papel de los bancos centrales. Pero estos son temas para otro artículo

Entrevista (contiene vídeo) para Libertad Digital por Nuria Richar

Lacalle, el «hombre de las burbujas» es Doctor en Economía, profesor de Economía Global y Finanzas, además de gestor de fondos de inversión. En su nuevo libro trata de la nueva burbuja, la de los bonos. «Hemos salido de la crisis en falso«, asegura.

Charlamos con el economista sobre los políticos que nos «riegan de dinero» para mantenernos contentos, de por qué lo llaman «estímulo» cuando quieren decir «despilfarro», de deuda, de crisis, de liberalismo y del separatismo catalán, que tuvo que explicar en varias entrevistas de televisión en una de sus últimas visitas a Washington D. C.

Daniel Lacalle como buen liberal propone soluciones pero «no mágicas», sino «con lo que tenemos». Soluciones posibles porque cree que «si hay una crisis brutal la gente no se va a dar cuenta de que lo bueno es más liberalismo, sino lo que va a querer es más autoritarismo».

Sobre el separatismo catalán le parece más que «triste», «irresponsable» que lo hayan defendido los liberales utópicos, comparándolo con la «secesión liberal». Nos explica que en EEUU se creían que los separatistas querían salirse de la Unión Europea, «¡Que va!», exclama Lacalle, «Si a éstos les encanta la Unión Europea, si son la epítome de la burocracia y el intervencionismo«. Se lamenta de que algunos liberales «caigan en la trampa». Nadie está a salvo de La gran trampa.

Focus Economics

Escape from the Central Bank Trap by Daniel Lacalle

As reviewed by Dr. Caroline Gray, Senior Economics Editor at FocusEconomics

To ease or not to ease? When the European Central Bank took the decision to embark on a massive quantitative easing program in early 2015, it seemed to have little other option. With heavily indebted governments across Western Europe coming under fire from their citizens suffering the brutal effects of austerity measures, politicians were practically begging for some room for maneuver. And with interest rates already pretty much as low as they could go, the ECB’s only way of responding to the clamor was to start injecting liquidity into the economy, buying up government debt and thereby lowering bond yields and alleviating some of the pressure on governments.

Fast forward a couple of years, and the voices railing against quantitative easing are even stronger than those that initially clamored for it. While the theory behind quantitative easing suggests it should ultimately boost demand and investment and thereby the real economy, in reality the benefits in the Euro area seem to have been muted. At the same time, perverse situations generated by the ECB’s bond-buying program have proliferated. The average yield of euro-denominated junk bonds, i.e. the riskiest, non-investment-grade corporate bonds, recently dropped below 3% to come remarkably close to the yields on U.S. Treasuries, which are much more liquid and considered the safest investment.

In his latest book Escape from the Central Bank Trap, Daniel Lacalle joins the anti-QE camp with a convincing tirade against so-called “unconventional” monetary policy, which he suggests has become far too common and conventional. He puts experiences of quantitative easing in the United States, Japan and Europe under the spotlight in order to denounce modern monetary theory as a short-term trap that fails to resolve structural imbalances, and argue instead in favor of supply-side policies.

In the European case, Lacalle argues, “the central bank did not function as a transmission mechanism to improve the real economy, but as a perpetuator and instigator of yet another asset bubble.” In other words, low-interest-rate risk has simply moved from house prices to bonds. ECB president Mario Draghi’s warnings to governments not to forget that QE is supposed to be a temporary measure, and that structural reforms remain as necessary as ever, have largely gone unheeded. And so the new bubble is being perpetuated.

Lacalle’s focus on structural reforms and supply-side measures puts him at risk of attracting the wrath of left-wing and anti-capitalist commentators and of being dismissed by them as a libertarian. But he anticipates and attempts to counter such criticism by arguing that quantitative easing has actually contributed to the rise in inequality that such commentators are concerned about. QE programs, he suggests, “disproportionately benefit those who have access to widespread credit and whose wealth is in financial assets,” while hitting ordinary citizens with small savings in cash, which becomes devalued.

“Even if the reader disagrees,” he says, “the question is simple. How do we get out of expansionary policies without another financial crisis that hurts, again, households and taxpayers the most?”

Lacalle does not mince his words in warning of the risks of prolonged QE. “If EU countries get used to ultralow rates,” he suggests, “the risk of multibillion nominal and real losses in bond portfolios and pension funds is enormous, because the tiniest tilt in inflation will make the house of cards collapse.” In the present scenario, “if interest rates raised a stunted one percent in the European Union, it would lead to massive budget cuts to maintain current deficits.”

The irony here, if we compare Lacalle’s words with European governments’ initial reasons for wanting QE, cannot go unnoticed. Since QE slashes borrowing costs, desperate governments had pinned their hopes on it reducing—at least marginally, and temporarily—the pressure for ever stricter austerity measures.

While most of the jury now seems to be out on quantitative easing, an alternative remains elusive. In addition to structural reforms to promote lower government spending and higher efficiency, Lacalle recommends tax cuts to let households and SMEs thrive. In this regard, he reminds us that in Europe, it was the Netherlands and the UK which emerged from recession earlier. They were the countries which reduced taxes rather than boosting government spending during the initial period of stimulus across the EU at the height of the financial crisis, prior to the shift to austerity.

Convincing citizens of all this and thereby making it politically viable is however entirely another matter, as Lacalle himself acknowledges. Tax cuts may be welcomed if the public perceives them as benefitting the ordinary citizen rather than just wealthy high earners, but on their own they cannot suffice. Meanwhile, citizens who have already suffered enough from austerity are understandably not about to change their tune and embrace the need for structural reforms, which often have an overwhelmingly harsh short-term impact before the longer-term benefits start to become apparent. The central bank trap is clearly anything but an easy one to get out of.

Author: Caroline Gray, PhD, Senior Economics Editor

Epoch Time

Book Review: ‘Escape From the Central Bank Trap’

Today, politics is polarized — and so is economics. There are those who believe in the system, who espouse mainstream economic theories without seeing their flaws in practice. Then there are those who say the economic system will collapse and there is no other alternative.

There are few thought leaders who offer a nuanced view—fund manager and economics professor Daniel Lacalle is one. In his book “Escape From the Central Bank Trap,” he offers practical solutions to improve financial markets and the economy from within the system, without buying into the mainstream economic fallacies. Using this approach, he covers the United States, Europe, Japan, and China, showing us how we got into this mess and how to get out.

“There is a tremendous opportunity for the world to show that financial operators, governments, and central banks can reorient their incentives and use their enormous power to reignite the growth of the middle class,” he writes.

And who could argue with this statement? Although Lacalle himself would like lower taxes, less regulation and central bank intervention, he says that getting there is only possible step by step.

The first important step is to stop pushing out cheap credit through central banks, commercial banks, and capital markets, which only leads to overcapacity and unproductive investments.

“Cheap debt tends to attract capital to low-productivity and short-term investments and leads to poor capital allocation. For example, it is no coincidence that nonperforming loans have risen in European countries and Japan at the same time as liquidity and low interest,” he writes.

Central Bank Fallacy

Here Lacalle exposes a central fallacy in central bank thinking. Low interest rates and quantitative easing are supposed to stimulate demand by getting people to borrow and spend. In reality, however, they fund projects to expand production which lead to overcapacity and relatively less demand compared to productive capacity. The result is the deflation that central banks are so desperate to avoid.

However, central banks get inflation in asset prices, or so-called bubbles, which they tend to ignore.

“Denying bubbles tops the list of central banks’ ‘problems.’ How can an average investor or citizen trust the biggest experts in finance and economics if they are unable to recognize, sometimes even justify, evident exuberance in financial markets?”

To avoid bubbles and discourage unproductive investments, Lacalle suggests central banks monitor money supply and credit growth in relation to GDP. Once growth accelerated beyond the five-year average, it would be a signal for central banks to tighten policy.

“When understanding the role of a central bank, it should be both to help break unnecessary panics and to attack unjustified euphoria. The latter is as dangerous as the former.”

Power to the Private Sector

As for the government, Lacalle supports the view that rather than doing its part to further unproductive ventures, it should get out of the way and let the private sector handle investment.

“Reducing the excess cost of healthcare, cutting red tape, and boosting disposable income through tax cuts is probably the best solution to secular stagnation… Let the private sector decide when and how investments should be made, allowing productive debt to overtake gratuitous deficit spending,” he writes.

Lacalle often stays at the surface of alternative economic theory which is why his book is great for people looking for different solutions to those espoused by central banks and finance ministries. It also provides many practical examples and valuable investment advice.

Hola Daniel.

No sé si podría darme su opinión acerca de este artículo.

https://www.vozpopuli.com/opinion/Imponemos-coeficiente-reservas-bancarias-banco-central-economia-crisis-economica-depositos_0_1108089374.html

Gracias. Un saludo.

No comparto la visión hiper estatista del Sr Hidalgo, pero nadie pide un 100% de coeficiente de caja sino un mínimo de capital de máxima calidad.

Muchas gracias Daniel.

Un saludo.

Hola. No sé si podría decirme su opinión sobre este artículo.

https://www.vozpopuli.com/opinion/inflacion-fenomeno-monetario-hiperinflacion-monetizacion_0_1166283981.html

Gracias Daniel. Un saludo.

La inflación es siempre un fenómeno monetario. El autor es un neokeynesiano que ignora que la escasez es también una consecuencia de la política monetaria.

Para los neokeynesianos es esencial intentar decir que no siempre es así porque les sirve para justificar sus propuestas de seguir imprimiendo dinero.

Aquí le dejo tres artículos del profesor Frank Shostak que desmienten los postulados de que el bajo desempleo o el crecimiento generan inflación.

https://mises.org/wire/economic-growth-isnt-cause-inflation

https://mises.org/wire/low-unemployment-not-cause-inflation

https://mises.org/wire/why-understanding-inflation-so-important

Y un vídeo

https://www.youtube.com/watch?v=oAqIwblez0k

Muchas gracias Daniel.

Hablando de Keynes, en sus libros y artículos he leído que considera, que algunos analistas utilizan a Keynes para justificar los aumentos de deuda y déficit en las recesiones. Sin embargo en las épocas de expansión, usted indica que Keynes decía que había que hacer lo contrario en expansión, es decir reducir déficit, amortizar deuda e incluso bajar impuestos. Quisiera saber si me puede ampliar un poco más el razonamiento, por otro lado también quisiera saber hasta que punto está usted de acuerdo con estas 2 posturas de Keynes tanto en recesión como en expansión. Por otro lado ya sabemos los 2 que los amantes del gasto público, son partidarios de subir el gasto en los 2 escenarios. Pero es por confirmar si usted comparte algún aspecto de la política fiscal de Keynes. Entiendo que en política monetaria no coincide en nada con Keynes, por que los keynesianos parecen seguir centrados sólo en la inflación de consumo, obviando la inflación de activos.

Muchas gracias Daniel. Un saludo.

Daniel discrepa profundamente de Keynes, sobre todo aplicado a 2018. Cuando Keynes escribe su Teoría General y hace esas recomendaciones, el estado pesaba menos del 12% del PIB y no tenía casi deuda (media 22% PIB), por lo tanto su visión del estado como impulsor estaba basada en una idea de impulso crediticio, exceso de ahorro y hueco fiscal que no existe desde hace décadas en la inmensa mayoría de las economías.

Saludos del equipo de dlacalle.com

Bien. Entonces entiendo que Daniel quería decir que siempre es partidario de bajar deuda, impuestos y déficit en todos los escenarios. Por lo tanto cuando Keynes dice que es partidario de lo mismo, pero sólo en expansiones, sólo en ese caso concreto coinciden en lo que hay que hacer.

Gracias. Un saludo.

El libro es muy interesante, lo que mas me ha gustado es el análisis sobre las materias primas y los tipos de interés. Como llegados a este punto ya no afectan en la manera que debería a la economía.

Otra idea que me ha llamado la atención son las propuestas que sugiere para solucionar los problemas existentes en nuestro país. Para algunos, ciertas propuestas pueden parecer una locura. Sin embargo, las medidas actuales no dan los resultados esperados. Por tanto, creo que se debería poner en práctica algo distinto. Pero, ¿Da miedo o no interesa que tenga razón y estas políticas funcionen?

Por ser crñitico también con el libro, la parte en la que se analizan el bitcoin se me hizo muy corta, aunque entiendo que esta temática no era la finalidad del libro.

Como conclusión, si te gusta esta temática (Entiendo que si sino no estarías leyendo esta opinión) lectura muy recomendada. 8,5/10

Para terminar

Hola Daniel

Gran libro! Me está encantando. Cuando en él hablas de la represión financiera como principal causante de las inversiones improductivas y de elefantes blancos, ¿te refieres sólo al sector público o también extiendes la crítica al sector privado?

Muchas gracias!!

Daniel, una pregunta, aunque sea en clave de ficción financiera:

¿No crees que una única moneda Global podría traernos el mayor avance en la sociedad experimentado en siglos?, porque pienso que nos obligaría a todos a una misma ortodoxia fiscal. (Siempre y cuando no se pueda imprimir y devaluar).

¿Incluso pudieran desaparecer las guerras?……

¿Se ha intentado alguna vez en la historia?

Mira que daría para otro buen libro, ¿eh?