“Oh, Mama, can this really be the end? To be stuck inside of Mobile with the Memphis blues again” Bob Dylan

En la reunión del G-20 de esta semana se ha hablado mucho de crecimiento pero en el documento final solo se dice una vez la palabra “productividad” y no se menciona ni una sola vez el término “sobrecapacidad” ni “competencia”. Y sin embargo…

– La sobrecapacidad industrial supera el 26% en EEUU, el 20% en la UE y el 30% en China. En el G-20 el nivel de exceso de capacidad medio es del 23%. ¿Es un problema de demanda o de exceso de estímulos para crear una demanda artificial? Claramente lo segundo. Lean “el problema de estimular la demanda interna” y Bloomberg.

– La inversión productiva no es baja con respecto a la demanda solvente de capital, sino con respecto a unas estimaciones de lo que es “normal” que usan como referencia una época de burbuja. El ratio inversión/ahorro que utilizan algunos bancos centrales es falaz porque ignora la sobrecapacidad, el nivel de endeudamiento de la economía real, la tecnología y sobre todo porque el “referente” era un periodo anormal de exceso. (lean “¿America no invierte?”) . ¿No invierte? Claro que lo hace, solo que no lo hace a lo que algunos economistas llaman “ritmo normalizado”… ¿Y cuál es ese ritmo normalizado? Oh, sorpresa, el del periodo de la burbuja. El de 2004 a 2008. Porque eso es lo que queremos estimular, otra gran burbuja. Por eso el helicóptero monetario también fallará.

Si usted habla con la inmensa mayoría de los economistas del mainstream, les costará explicar por qué la inversión productiva no aumenta cuando los tipos están tan bajos y los bancos centrales inundan el mercado de liquidez.

La respuesta, en muchos casos, raya la ingenuidad, acusando a las malvadas empresas de “cortoplacismo”, de no querer invertir o –malvadas ellas- de priorizar el pago de dividendos y recompra de acciones al aumento de la inversión. Y, como no podía ser de otra manera, les dirán que entonces la inversión la tiene que hacer el Estado que sí que sabe.

Y no es cierto. Si se dieran oportunidades de inversión atractivas, las empresas estarían lanzándose a invertir como chavales ante un Pokemon.

Los tipos negativos generan el efecto contrario al deseado por los fans de la planificación central por razones obvias (lean). Los tipos reales negativos frenan el crédito a la economía real y a largo plazo, porque se perpetúa la sobrecapacidad en los sectores productivos, e incentivan la compra a corto plazo de activos líquidos. Adicionalmente, cuanto más bajan los tipos se aumentan los riesgos en el sistema financiero al prestar con tipos desconectados de la realidad del riesgo de la empresa o proyecto. Ken Garbade y Jamie McAndrews de la Reserva Federal ya alertaban sobre ese efecto en 2012. Ni caso.

Pero además, como hemos comentado en esta columna en varias ocasiones, la alta liquidez y los bajos tipos no hacen que se invierta mucho más –o al nivel que le gustaría a los burócratas- porque el coste de capital medio no baja.

¿Qué es el coste de capital medio (WACC)? La tasa ponderada entre coste de capital y de deuda por la que las empresas analizan si una inversión es rentable o no. Si la rentabilidad del capital empleado es superior a dicho coste de capital, la inversión es rentable, si no, genera pérdida –aunque parezca que da beneficio contable-.

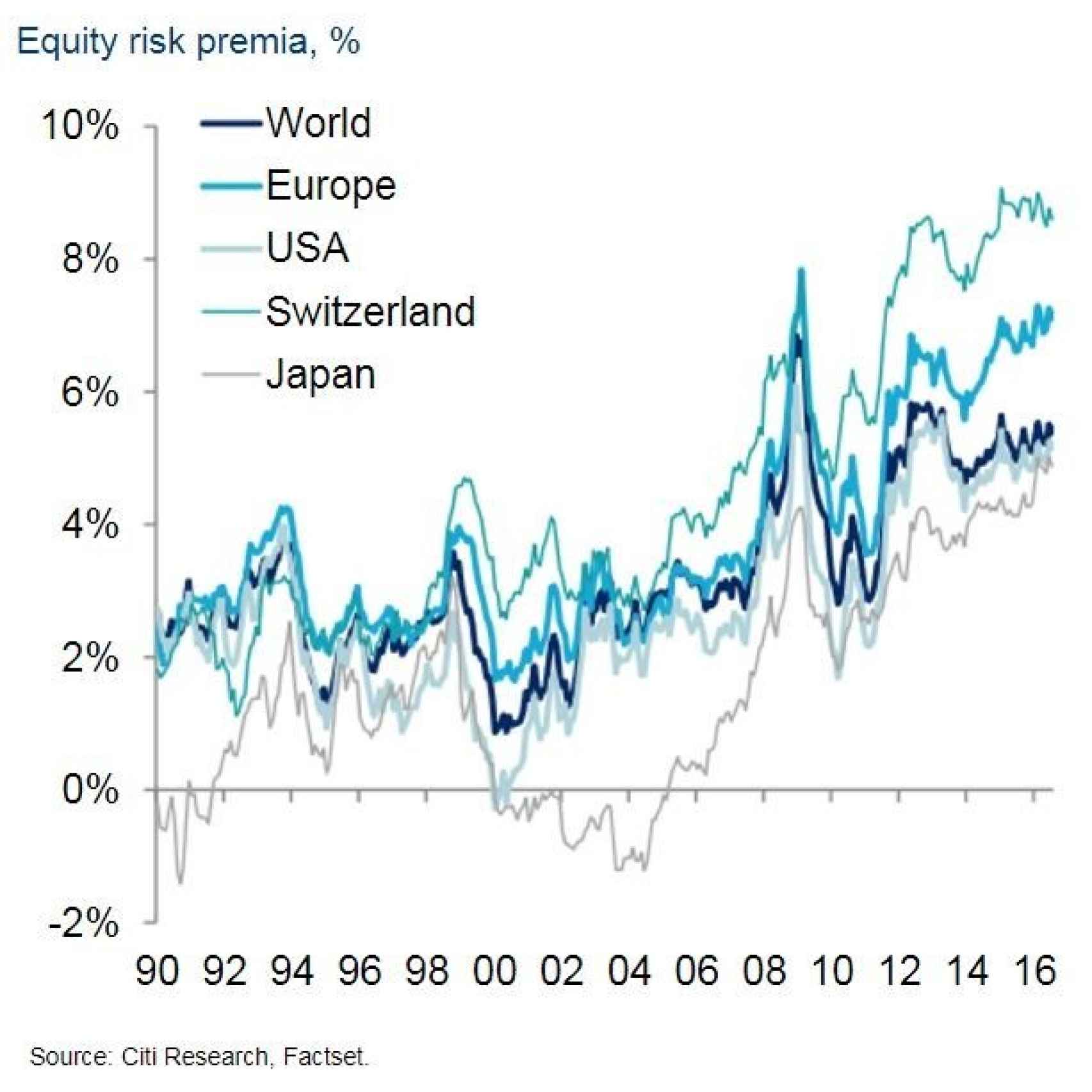

Pues bien, la prima de riesgo del equity global está en máximos de 50 años, lo que hace que el coste de capital –el coste de invertir una unidad monetaria- se haya disparado a la vez que bajaban los tipos de interés a mínimos históricos (lean a Hans Lorenzen, de Citi).

Que el Estado no se preocupa por la rentabilidad real de sus inversiones y por lo tanto debería suplir esa “anomalía” es una falacia. Primero porque no es una anomalía, es una señal evidente y creciente de que la sobrecapacidad y el exceso de deuda son un problema global y el crecimiento real generado es muy pobre. Un dólar de PIB adicional por cada 19 de deuda. Segundo, porque esa “inversión” sin rentabilidad económica real se traduce en elefantes blancos (planes E de construir cosas simplemente para que “estén”), más impuestos y más deuda. Y se desploma la velocidad del dinero –que mide la actividad económica-. Se zombifica la economía.

Los estados no disponen de mejor información ni mejores competencias que el sector privado para identificar inversiones adecuadas. Pero sí tienen el incentivo de gastar sin preocuparse por las consecuencias y ninguna penalización real por ello –lo paga usted–. Pero incluso si existiese una anomalía puntual por una crisis financiera o un pánico injustificado, desde luego no se habría multiplicado por cuatro la prima de riesgo del capital en un periodo que ya supera los ocho años.

Es la evidencia de que hemos más que superado el umbral de saturación de deuda. Cuando una unidad adicional de deuda no solo no genera mayor crecimiento sino que lo limita. Una cosa es apalancarse para crecer y otra endeudarse para sostener artificialmente el PIB.

El efecto multiplicador del gasto público se muestra inexistente en economías abiertas y endeudadas (Corsetti, Meier y Müller, 2012, «Los multiplicadores fiscales son negativos en tiempos de debilidad en las finanzas públicas»). El Nobel Angus Deaton da nombre a lo que se llama “la paradoja Deaton” que explica que el aumento de gasto público genera en muchas ocasiones el efecto contrario al deseado. Los ‘shocks de ingresos’ –gastar más– no generan los deseados ‘shocks de consumo’. Porque los aumentos de impuestos y la incertidumbre creada por el efecto embudo en la economía real atacan la propensión marginal al consumo.

Que el Estado lleve a cabo una cantidad de inversiones sin rentabilidad real con recursos excedentarios no sería un problema grave, pero los Keynesianios selectivos que solo leen al economista para gastar y nunca para ahorrar deberían tatuarse las palabras “financiar con déficit solamente inversiones con rentabilidad económica real” (lean a Elba Brown y Bruce Collier) .

Por eso las llamadas del G-20 son simplemente un brindis al sol. Que China hable de “un nuevo modelo de crecimiento” y “luchar contra el proteccionismo “ –se lo juro– o Japón ofrezca lecciones de “sostenibilidad fiscal” con un 240% deuda sobre PIB nos lo dice todo.

Tenemos que recuperar las políticas de oferta, permitir que las familias y empresas respiren, reduciendo impuestos, y fomentando la inversión productiva eliminando trabas al valor añadido y subvenciones a los sectores obsoletos. Pero eso no da oportunidades de foto ni inauguraciones de puentes y barcos. Para eso no se reúne un grupo nutrido de líderes en lugares exóticos.

El motor del estancamiento es incentivar el gasto inútil y la inversión de baja productividad con la esperanza de que a largo plazo se disfrace. Confunde engordar –sostener el PIB artificialmente– con fortalecerse. Es como pensar que vas a ponerte más fuerte comiendo donuts pensando que a largo plazo harás deporte.

Y dentro de seis años hablarán de repetir y “relanzar la economía global” con… más estímulos públicos.