Ayer se publicaron las nuevas estimaciones de crecimiento global del Fondo Monetario Internacional. Usted pensará que, tras más de diez billones de estímulos monetarios y seiscientas bajadas de tipos, las revisiones deberían ser al alza y el crecimiento robusto ¿verdad? Pues no.

El Fondo Monetario Internacional constata la ralentización global recortando de nuevo –y van cuatro veces en quince meses- las expectativas de crecimiento. Una reducción del ritmo de desarrollo de 18 de las economías más importantes tanto para 2016 como para 2017. A nivel global, una caída de dos décimas en el PIB de 2016, casi un 6% inferior a la estimación de enero, y de una décima en 2017. Para España supone un ajuste de una décima del PIB.

De este análisis podemos sacar varias conclusiones. La Eurozona (-0,2%) y Japón, embarcados en enormes programas de estímulo monetario, vuelven a sorprender a la baja, especialmente Japón (-0,5% en 2016 y -0,4% en 2017). Los petroestados, especialmente Rusia (-0,8%) y Nigeria (-1,8%), vuelven a ver sus estimaciones reducidas a pesar de las devaluaciones y estabilización de las materias primas. Brasil no solo profundiza su recesión estimada a -3,8% sino que el FMI espera cero crecimiento en 2017.

Pero si algo sorprende es que el FMI aumente sus expectativas de crecimiento en China en dos décimas, algo que contrasta con los indicadores adelantados para el gigante asiático, y que yo pondría en duda porque si hay un país donde el organismo internacional ha tenido que reducir más y con mayor rapidez sus estimaciones, ese es China. El FMI ha recortado sus previsiones de crecimiento de China a la mitad desde 2010 (“Cooling Dragon” WSJ). Me da la impresión de que intentan ajustarse a unas guías gubernamentales que ignoran los desequilibrios en cuanto a su moneda –y su más que previsible devaluación- y su alto endeudamiento –que casi se ha duplicado desde 2006 y ya supera el 230%-, y eso nunca es bueno.

El economista Ned Davis explicaba en uno de sus libros que la media de acierto de los organismos internacionales en sus expectativas es del 26% y, lo que es más importante, que tienen un sesgo alcista histórico, es decir, suelen errar por optimistas, no por prudentes.

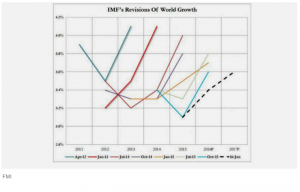

Este gráfico, cortesía de Tyler Durden, es muy revelador y muestra como esas previsiones simplemente se van variando sin corregir el error de la esperanza de la expansión posterior.

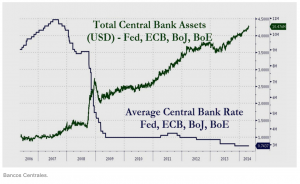

Esta es la evidencia del pésimo resultado de la política global de represión financiera, bajar tipos y aumentar la masa monetaria con el quimérico objetivo de “relanzar el crecimiento y aumentar la inflación”. La excusa de que sin ella “hubiera sido peor” es ya irrisoria tras años de implementar políticas expansivas. Una cosa es ajustar previsiones una vez, pase, pero no dieciséis desde 2009, y con una media de 15-20% de error.

Pero lo más importante no es solo el pobre crecimiento, es la enorme burbuja de deuda creada para tan desastroso resultado. Es que ese decepcionante crecimiento global viene con un aumento del endeudamiento de más de 57 billones de dólares a nivel global.

Se pueden extraer muchas conclusiones interesantes sobre las expectativas de los organismos internacionales, y la más importante es que este recorte no es el final, sino otro más de una larga cadena que ha analizado de manera excesivamente optimista la labor de los bancos centrales a la hora de estimular el crecimiento.

No todo es negativo, lo que más nos interesa a nosotros, como españoles, es que tienden a sobreestimar el efecto de la política monetaria e infraestimar las reformas estructurales. Es una evidencia, al ver los errores, de más del 70%, en expectativas de Japón, por ejemplo, y sin embargo en el caso español o irlandés se mejoraron las expectativas iniciales.

Pero si algo nos queda claro de este proceso, es que el crecimiento global está rompiendo la tendencia histórica con respecto a su potencial y además ocurre de manera muy rápida y extendida a la mayor parte de los países. Por lo tanto, acudir a mayores medidas de represión financiera y seguir alimentando la bola de deuda de los estados deficitarios y los sectores de baja productividad no solo da retornos disminuyentes, sino que empiezan a evidenciar que son mayores los riesgos que los supuestos beneficios.

Intentar solucionar un problema claro de crecimiento global replicando los errores de China y Brasil o desde la fórmula que nos envía de cabeza a la estanflación –el llamado helicóptero monetario- no va a resultar. Pero sobre todo, ya debemos ser conscientes del peligro que supone alimentar aún más la bola de deuda. Porque si seguimos empeorando la capacidad de repago, con menor crecimiento y menos renta disponible, mientras mantenemos tipos de interés desconectados del riesgo real, no habrá banco central que disfrace el pinchazo de esa burbuja. Y ocurre. Incentivar al riesgo con la promesa de que pase lo que pase te rescatará el banco central tiene un problema. No ocurre. Pero entonces ya habrá alguien que, desde su despacho, diga que la culpa fue de “excesivo riesgo privado”. O de “regulación”. Y pedirá otro plan de estímulo.

Publicado en El Español, 13 de abril de 2016.

Sr. lacalle me gustaría saber su opinión sobre un posible write off de deuda soberana de los bancos centrales de la mitad de las países del G7 con rebaja de la M0 y rebaja fiscal por parte de los mismos países.

Acabaria con la estanflacion y incrementaría el consumo con efecto multiplicador.

Le ve algún problema?

En menos de tres años tendrían la misma deuda que hoy porque se dispara el déficit con el incentivo perverso y el sistema financiero quebraría, haciendo imposible el crédito a pymes y familias.