La relación entre empleo e inflación ha protagonizado uno de los debates más importantes tras la crisis europea. La elevación de las tasas de desempleo (especialmente en los países periféricos), junto a las políticas de austeridad propugnadas desde los países del centro de Europa, y la sombra del “riesgo de deflación”, ha llevado a una creciente petición desde distintos estamentos de políticas expansivas orientadas a crear empleo. Dentro de esas peticiones se incluye con cierta frecuencia la exigencia de olvidar los objetivos de estabilidad de precios. En este trabajo analizamos el caso europeo, la relación entre empleo e inflación y si las políticas orientadas a generar dicha inflación tendrían un efecto positivo sobre el empleo en la Eurozona.

En este estudio buscamos ahondar en la relación entre desempleo e inflación desde un punto de vista práctico. No pretendemos buscar una alternativa a la correlación propuesta en Phillips (1958) y luego ampliadas por Samuelson, Bernanke y otros, sino identificar la causalidad y el mérito o demérito de las políticas orientadas a aumentar la inflación como solución al paro.

¿Aumentar la inflación reduciría el paro en Europa? Esa es la cuestión a cuya respuesta tratamos de contribuir en este trabajo.

La idea a contrastar en esta investigación es que la inflación no debe ser un objetivo para reducir el desempleo, y que los estímulos tienen un bajo impacto en un entorno de sobrecapacidad y saturación de deuda. Por ello la política de intentar crear inflación a través de políticas monetarias y endeudamiento no es adecuada, debe ser la de atracción de capital e inversión financiera directa.

En Europa, una década de expansión crediticia y estímulos han generado más problemas que ventajas. Han supuesto un coste muy oneroso en una Europa que se encamina a una deuda sobre PIB del 100%, generaron ineficiencia, sobre coste y no crean empleo. Analizaremos esas afirmaciones una por una.

Pero merece la pena analizar una afirmación muy repetida. Que Alemania debería aceptar aumentar su inflación para que el resto de Europa salga de la crisis. Las peticiones que se escuchan para que Alemania ponga en marcha una expansión que ayude a la periferia simplemente no funcionarían.

Revisemos los datos:

– Las importaciones alemanas de productos españoles supusieron 22.000 millones de euros en 2013, un 2% aproximado del PIB.

– Si somos optimistas y asumimos que las importaciones alemanas aumentasen un 5%, supondría menos de un 0,1% del PIB de España. Considerando un multiplicador de 2,5, el máximo incremento sería un 0,25%. Supongamos un efecto similar sobre todos los países que exportan a Alemania, y no superaría un 0,5% del PIB.

Es decir, que llevar a Alemania a un proceso inflacionista no soluciona, solo mitiga levemente, los problemas de la periferia.

Sin embargo, el efecto multiplicador de la inversión financiera directa si es positivo, al darse de manera directa sobre las economías, no como una derivada secundaria de la actividad alemana o francesa. El efecto multiplicador de atraer capital extranjero e inversión financiera directa ha sido tres veces superior al de los estímulos de demanda interna estatales.

Friedrich Hayek, Premio Nobel de Economía, escribió: “Al político guiado por la máxima keynesiana –ligeramente modificada- de que a la larga todos perderemos el cargo, no le preocupa si su eficaz remedio para el desempleo va a producir un paro aún mayor en el futuro, pues la culpa no recaerá sobre quienes crearon la inflación, sino sobre quienes la detengan”.

“De ahí la expresión de que “es mejor tener un 5% de inflación que un 5% de desocupación”. La postura optimista consiste en la posibilidad de esta elección, ya que, en principio, podría eliminarse fácilmente el problema de la desocupación. Sin embargo, la postura contraria sostiene que, luego del proceso inflacionario, las cosas resultarán peores que al principio, es decir, si se imprime dinero, o se emiten créditos, a un ritmo mayor al del crecimiento de la producción, buscando reducir cierto porcentaje de desocupación, al finalizar el proceso, habrá todavía mayor desocupación” .

En Europa, en 2014, cuatro años después del último plan de estímulo, se busca repetir la fórmula.

Al hablar sobre los problemas de Europa partimos de un error de diagnóstico:

No es por falta de crédito y estímulos, sino por exceso. La Eurozona llevó a cabo la mayor expansión crediticia de su historia entre 2000 y 2011, un aumento del 59% de crédito sobre Producto Interior Bruto.

Entre 2008 y 2011, Europa dedicó 200.000 millones de euros —un 1,5 % del PIB de la Unión Europea—en políticas de estímulo, y el BCE aumentó su balance en 1,1 billones de euros. La deuda sobre PIB de los países de la Eurozona se disparó a casi un 100% del PIB y se destruyeron cuatro millones y medio de puestos de trabajo.

No hay deflación. En Europa se da el clásico problema de desinflación por el exceso de capacidad creado en esa época de estímulos. La inflación en la Eurozona alcanzó el 0,5% en marzo de 2014, fundamentalmente por la caída de los precios de la energía (caída de Brent y precio de carbón y gas). Sin embargo el IPC se ve afectado por las medias. El diario Wall Street Journal comentaba que la baja inflación no sólo no ha afectado negativamente a la recuperación de la Eurozona, sino que ha ayudado a mejorarla.

Las empresas no invierten ni contratan más por un estímulo monetario, como vimos en el capítulo sobre Estados Unidos. El análisis mostrado por The Economist muestra como las empresas ya empezaron a reducir inversiones en 2006, antes de la crisis, y continuaron reduciendo durante los estímulos, tras una década de grandes adquisiciones y construcción de bienes de equipo.

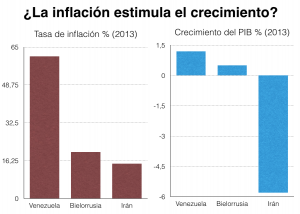

Como veremos, no existe evidencia empírica de una correlación positiva entre inflación y empleo desde que la economía se ha globalizado que nos permita pensar que incentivar la inflación va a reducir el paro.

El consumo no se retrasa por las expectativas de caída de precios en Europa, sino por la reducción de renta disponible a través de devaluación interna y aumentos de impuestos.

Dicha devaluación interna viene como consecuencia de enormes políticas de demanda que inflaron artificialmente los salarios. El enfoque en una balanza comercial controlada, economías exportadoras y atraer inversión financiera directa tiene un efecto multiplicador superior al de cualquier política de estímulo que ya ha probado ser fallida en 2008-2011.

Como decía Von Mises “Una de las tareas de la economía es analizar cuidadosamente cada uno de los planes inflacionarios… Sin embargo, nadie debería esperar que un argumento lógico o la experiencia pueda alguna vez hacer tambalear el fervor cuasi religioso de aquellos que creen en la salvación a través del gasto y de la expansión del crédito.

La inflación es una consecuencia del crecimiento económico y la mejora del consumo. Si en Europa se llevan a cabo políticas que ataquen a la renta disponible, unidas a medidas para aumentar la inflación, lo único que se va a conseguir es que aumenten los costes de los productos importados, sobre todo energía, como ha ocurrido en Japón, caigan los salarios reales y el consumo se estanque.

El objetivo de las políticas europeas, por lo tanto, no debe ser la inflación, sino aumentar la renta disponible. Dado que es imposible aumentarla artificialmente a través de intervención en un mercado laboral ya demasiado rígido, la única manera es reducir impuestos y liberalizar la economía, introduciendo el efecto positivo de la inversión financiera directa como contraposición a los planes decididos en un comité en Bruselas. Los efectos nocivos de los esfuerzos por crear crecimiento desde planes industriales verdes y desde la burocracia han generado deuda, fragilidad y desempleo.

Europa debe cambiar el círculo vicioso de intervenir-errar-repetir por el círculo virtuoso de permitir que aumente la renta disponible, el ahorro y con ello, el consumo.

TRABAJO COMPLETO ADJUNTO Inflacion y desempleo Eurozona