El Confidencial 28/8/2014

“He’s never early, he’s always late, first thing you learn is you always gotta wait, I’m waiting for my man”. Velvet Underground

No han pasado ni tres meses desde que el presidente del Banco Central Europeo, Mario Draghi, anunciase su plan de estímulo para 2014, el famoso TLTRO de 400.000 millones de euros . Pues bien, ya tenemos a muchos inversores y analistas pidiendo un estímulo monetario adicional –QE- que lance las bolsas a la estratosfera para mantener la rentabilidad de unas carteras agresivamente expuestas a renta variable, bajo la débil excusa de “la economía real”.

El problema de pedir estímulos monetarios es que Europa no es EEUU ni en libertad económica, independencia energética, flexibilidad o apertura. El euro, además, no es moneda de reserva global –se usa en menos del 29% de las transacciones mundiales- . Pero sobre todo, no lo olvidemos, Europa está donde está después de gastarse 200.000 millones en planes de estímulo, un billón en inyecciones de liquidez, recompras de bonos soberanos y aumentar el balance del BCE un 128%. Pero “no es suficiente”. Sin embargo…

No hay un problema de “deflación”. La inflación subyacente en Europa excluyendo energía y alimentos es del 0,9%. Es decir, bajan los precios por la caída del crudo y la comida. Ninguno de esos efectos es negativo. Mientras tanto, no es extraño que la segunda preocupación para los ciudadanos europeos sea “el coste de la vida”. Porque mientras los defensores del inflacionismo nos asustan con miedos infundados de deflación, transporte, seguros, educación, tarifas e impuestos suben –que son inflación para usted y para mí, pero no para los creadores de ratios recaudatorios-. La inflación no es una causa del crecimiento sino, como mucho, una consecuencia. Intentar crearla artificialmente solo lleva a mayor miseria.

Sobra liquidez y sube la oferta de dinero. La liquidez excesiva en el sistema es de entre €129.000 y €130.000 millones, según el BCE. El Banco Central, además inyectará €250.000 millones del TLTRO en el cuarto trimestre. O sea, que sobra liquidez en el sistema equivalente a casi el 40% del PIB de España mientras la oferta de dinero en la Eurozona ha crecido un +1,8% hasta un récord de €10 billones. Pero la solución es inyectar más dinero. Claro.

Un QE no funciona en una Europa bancarizada. Recordemos que al analizar la “expansión crediticia” en Europa debemos unir Banco Central y bancos tradicionales, ya que la imagen de “lo que hace el BCE” se ve distorsionada si no tenemos en cuenta la peculiaridad de una Europa donde la banca financia el 80% de la economía real. El balance “financiero” se ha disparado entre 2004 y 2014 hasta el equivalente a más del 349% del PIB en la Eurozona, y el del BCE a un 20% del mismo. El Balance de la Reserva Federal es un 25% del PIB de EEUU pero su sistema financiero no llega al 100%. En consecuencia el “sistema de crédito” es mucho mayor en Europa que en EEUU.

Un problema de exceso de gasto, no de ahorro. Lo último que le faltaba a uno leer es la afirmación de Kuroda, presidente del Banco de Japón, de que el problema es de “ahorro”. Con un endeudamiento privado y público que sigue por encima del 350% del PIB en la eurozona, un gasto público que ha pasado del 40% al 49% en la UE y los estados consumiendo déficits anuales del 3% en media,… un problema de “ahorro”. Paren el tren, que me bajo.

Un gasto publico disparado a 49% de PIB. Y es importante este problema porque el gasto público se valora en el PIB a coste, no por valor añadido. Es decir, cuanto más consume el estado de dicho PIB, menos potencial de crecimiento tiene la economía por la enorme cantidad de gasto corriente financiado con deuda y mayores impuestos –ya que la inversión no cuenta como déficit-.

Un problema de exceso de capacidad. A nuestros líderes se les escucha mucho hablar de planes de infraestructuras. Total, si hacemos otro puente inútil, no pasa nada. Hay un puente. Lo paga usted y sus nietos. La utilización de capacidad productiva en Europa tras años de planes industriales, verdes y excesos es, en media, del 76%. Es decir, un 24% de sobrecapacidad. Gastar no soluciona nada, además porque cuando se cuenta con esa sobrecapacidad, los nuevos planes requieren de mucho menos empleo –o ninguno, ya que las empresas ya están semi-ociosas.

La inflación y la devaluación no son la solución. El euro se ha depreciado alrededor de un 12% desde que Draghi lanzo el TLTRO y no solo no han mejorado las cosas en Europa, sino que siguen igual. Sin valor añadido la devaluación hunde la balanza comercial con la subida de las importaciones . Las deudas no se pagan con inflación porque se disparan los precios de lo que compras. Por eso los países inflacionistas no reducen su endeudamiento. Además, no existe correlación empírica entre inflación y empleo, como explico en detalle en mi estudio “Por qué la inflación no es la solución al paro”.

El “riesgo de japonización”.

¿Riesgo? Ninguno. Certeza. Lo comentábamos hace dos años. Pero la japonización de Europa no empieza ahora, empezó en 2001 con los enormes planes industriales y el exceso de crédito para construir capacidad “porque sí”. Cuando cada país, cada región, casi cada barrio tenía que tener las mismas infraestructuras, mismo sector financiero, misma capacidad instalada. Y cuando dejamos la estela de ese exceso, el efecto placebo de mejorar ligeramente el empleo se convierte en el efecto embudo de empeorarlo mucho más tras la orgia.

“Hay que hacer algo”

Lo último que me faltaba leer es que, como los gobiernos no van a reducir el gasto público, ni bajar los impuestos para dinamizar la economía, y con ello atraer inversión y empleo, el banco central europeo tiene que “hacer algo”. Poner cara de velocidad y hacer como que estas muy ocupado, como me decía un buen amigo sobre la gestión de la Unión Europea.

El gas de la risa monetario. Te hace sonreír pero no te cura.

La política monetaria no compensa ni sustituye las ineficiencias de los países. Ni crea empleo. Un CEO de una gran empresa española me decía “el BCE te puede llevar al rio, pero si no tienes sed no te puede obligar a beber”. Y es que ese es el error de diagnóstico en Europa. No se muere de sed, está empapada hasta el colodrillo, y hasta que no se sustituyan planes intervencionistas de enorme coste por valor añadido y competencia, no crearemos empleo. Sustituir, no añadir.

Eso en una Unión Europea que gasta casi un 0,8% de su PIB en políticas de empleo “activas” y casi el 1,3% en medidas pasivas destruyendo empleo a pesar de planes de estímulo e inyecciones.

El “QE” –expansión cuantitativa- solo genera mayor burbuja financiera, retrasa o impide la limpieza de los sectores hipertrofiados y el dinero se va a financiar estados que no ven necesidad de ser más eficientes, derrochan más. Incentiva el endeudamiento y el gasto improductivo, no lo reduce. Las bolsas y bonos que suban o que bajen, pero que no le hagan a usted pagarlo con el cuento del “empleo”.

Le damos un aura mágica a los bancos centrales que no tienen. En Europa necesitamos rediseñar el modelo de crecimiento desde el sector exterior, valor añadido, apertura, control presupuestario y permitiendo absorber y limitar esa sobrecapacidad que nos cuesta a todos en impuestos y subvenciones. No con experimentos monetarios que, además, ya han fallado antes. La solución a los errores no es repetirlos pero más grandes, a lo bruto. Ni decálogos que parecen la carta a los Reyes Magos de un burócrata ni “esperar a ver” confiando que los tipos bajos enmascaren los problemas estructurales.

Important Disclaimer: All of Daniel Lacalle’s views expressed in this blog are strictly personal and should not be taken as buy or sell recommendations.

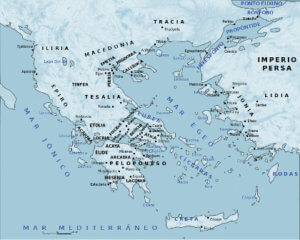

“Oxi”, gritaban las masas en Atenas ante las soflamas de Varoufakis y Tsipras prometiendo la arcadia feliz del gasto, el fin de la austeridad y el asalto a las arcas de Alemania. Veinte días después, los ciudadanos sufrían el corralito causado por la incompetencia de las políticas del gobierno, que convirtió un problema de renegociación de términos de deuda en un “crash” financiero. Seguir leyendo Grecia y las consecuencias del populismo

“Oxi”, gritaban las masas en Atenas ante las soflamas de Varoufakis y Tsipras prometiendo la arcadia feliz del gasto, el fin de la austeridad y el asalto a las arcas de Alemania. Veinte días después, los ciudadanos sufrían el corralito causado por la incompetencia de las políticas del gobierno, que convirtió un problema de renegociación de términos de deuda en un “crash” financiero. Seguir leyendo Grecia y las consecuencias del populismo