Si existe un mito peligroso entre la clase política es el de pensar que la política del Banco Central Europeo puede enmascarar los desequilibrios estructurales eternamente.

La política monetaria no puede ser una justificación para extender y esconder problemas fiscales evidentes. El propio presidente del Banco Central Europeo, Mario Draghi, repite constantemente que sin reformas estructurales la política monetaria no funciona. Y además ha comentado en muchas ocasiones que los estados deben ajustar sus cuentas reduciendo gastos superfluos y permitiendo bajadas de impuestos, no haciendo lo contrario. Una afirmación de la que se ha hecho eco la Comisión Europea.

No tenemos más que ver lo que ha ocurrido en Portugal. Desde que ha llegado la coalición de perdedores, la prima de riesgo de Portugal se ha disparado a 347 puntos básicos. Sube 132 puntos en desde la llegada del nuevo gobierno a pesar de que el BCE sigue comprando miles de millones de euros de activos mensuales. El gobierno portugués, referente de Pedro Sánchez, se encontró con un bono al 2,26% y ahora paga el 4% tras presentar su plan económico. En menos de 100 días.

El banco central puede enmascarar el riesgo a corto plazo, pero este vuelve a mostrarse con virulencia cuando la evidencia del deterioro es clara. Y suele ocurrir ante un periodo de refinanciaciones relevantes. La prima de riesgo de Portugal, España o Grecia, por ejemplo, se ha disparado a pesar de que el programa de recompras del BCE adquiere casi todos los bonos soberanos que emiten. ¿Por qué? El riesgo no se mide por la demanda actual, sino por la marginal. Cuando desaparece el interés de los agentes porque el deterioro de las cuentas previsto es demasiado alto, porque las políticas anunciadas se ven claramente como anti-crecimiento, no hay banco central que lo esconda.

España tiene que refinanciar en 2016, incluido el sector privado, unos 400.000 millones de euros en 2016. De ellos, más de 230.000 millones en las administraciones públicas. La pérdida de la confianza, los mensajes populistas y las dudas sobre la ejecución presupuestaria afectarían de manera muy importante a la capacidad y coste de refinanciación.

Si la prima de riesgo se dispara por aumentar gastos corrientes en 25.000 millones, subir impuestos y retrasar el cumplimiento del déficit desde una coalición con partidos que luego piden hacer impago, le supondría a España un coste adicional equivalente a un 20% del gasto en Educación de un año, es decir, casi 10.000 millones de euros.

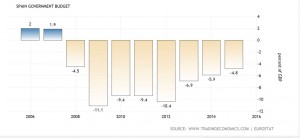

Recordemos que España, gracias al proceso de moderación presupuestaria llevada a cabo y el compromiso con la reducción del déficit, ha conseguido pagar en 2015 menos cantidad por intereses de deuda sobre PIB que en 2007, a pesar de tener una deuda sobre PIB superior al 98% del PIB. La confianza y credibilidad es tanto o más importante que la política de un banco central.

De hecho, como se ha demostrado en Grecia, Argentina, Portugal y otros países, sin la confianza da igual la agresividad de la política monetaria.

Tengamos en cuenta que el riesgo de las propuestas publicadas recientemente viene de varios factores.

Primero, un aumento de gasto de 25.000 millones de euros destinado en su práctica totalidad a gasto corriente y, por tanto, que agranda el agujero del déficit estructural español que los organismos internacionales cifran en casi el 4% del PIB.

Pero … si el Estado gasta, aumenta la actividad económica y se produce un efecto multiplicador ¿no?. No. La falacia del multiplicador del gasto público se ha demostrado en muchos estudios (lean). En el historial de más de 44 países se demuestra que el efecto multiplicador es inexistente en economías abiertas, o altamente endeudadas.

Segundo, unos aumentos de impuestos, sobre todo indirectos, que atacan al empleo y el crecimiento y afectan a Pymes y autónomos que suponen el 80% del empleo y valor añadido en España. La Federación de Asociaciones de Trabajadores Autónomos (ATA) ha denunciado que la iniciativa del partido socialista supondrá una subida importante de las cotizaciones, de las que se verán afectados el 80% de los trabajadores autónomos de España. El esfuerzo fiscal aumentaría para pymes y autónomos además de reducir la renta disponible de las familias con impuestos indirectos, reduciendo la capacidad marginal de consumo. Pero sobre todo, vuelve a empujar a que crezca una economía sumergida que habíamos conseguido reducir en más de dos puntos en estos cuatro años. Recaudar más no se hace subiendo impuestos, y ya llevamos décadas de error con esta política, que se ha corregido recientemente con resultados evidentes de mayor crecimiento e ingresos fiscales. Se recauda más con una fiscalidad no confiscatoria y orientada a mejorar la renta disponible de las familias y el crecimiento económico, como han hecho los países líderes de la Unión Europea y la OCDE. Bajar impuestos para crecer más y, con ello, recaudar más y mejor.

Segundo, unos aumentos de impuestos, sobre todo indirectos, que atacan al empleo y el crecimiento y afectan a Pymes y autónomos que suponen el 80% del empleo y valor añadido en España. La Federación de Asociaciones de Trabajadores Autónomos (ATA) ha denunciado que la iniciativa del partido socialista supondrá una subida importante de las cotizaciones, de las que se verán afectados el 80% de los trabajadores autónomos de España. El esfuerzo fiscal aumentaría para pymes y autónomos además de reducir la renta disponible de las familias con impuestos indirectos, reduciendo la capacidad marginal de consumo. Pero sobre todo, vuelve a empujar a que crezca una economía sumergida que habíamos conseguido reducir en más de dos puntos en estos cuatro años. Recaudar más no se hace subiendo impuestos, y ya llevamos décadas de error con esta política, que se ha corregido recientemente con resultados evidentes de mayor crecimiento e ingresos fiscales. Se recauda más con una fiscalidad no confiscatoria y orientada a mejorar la renta disponible de las familias y el crecimiento económico, como han hecho los países líderes de la Unión Europea y la OCDE. Bajar impuestos para crecer más y, con ello, recaudar más y mejor.

Tercero, la petición de relajar el déficit mientras se entra en coalición con partidos que proponen abiertamente el impago y la auditoría de la deuda es suicida. Agranda el agujero a la vez que aumenta la fragilidad y riesgo. Pero es que relajar la reducción de déficit, aunque sea desde propuestas más moderadas como la de Ciudadanos, es inasumible.

En España llevamos ya más de ocho años con una expansión fiscal superior a los 60.000 millones anuales, con años en los que llegó a superar los 100.000 millones de euros. El déficit acumulado entre 2008 y 2015 supera los 550.000 millones. “Relajar” la reducción del déficit es una política peligrosa que retrasa la urgente modernización y reforma de la economía, sobre todo cuando se introducen más medidas de intervención que ponen palos a las ruedas del crecimiento.

Todo este debate sobre retrasar la reducción del déficit es además peligroso porque ya partimos de un historial de incumplimientos y las propuestas de los partidos ignoran la historia y la estadística. El propio Banco Central Europeo lo alerta en su informe “Lecciones de las estimaciones fiscales”. Explica “los objetivos han sido sistemáticamente parciales como resultado de presentar planes irreales, políticamente motivados”. El incumplimiento de previsiones en España, según el BCE, ha sido prácticamente constante en la última década, hasta hace bien poco. Y no es “por la crisis”. Ya en 2006 analizaba el error sistemático en la presentación de objetivos por parte de la mayoría de los países de la Unión Europea.

Es importante entender que aumentar deuda puntualmente apalancando la economía cuando se apoya el crecimiento y se facilita la actividad económica puede ser positivo si la economía crece muy por encima del nivel de endeudamiento. Puntualmente, no casi una década. El problema es, como ocurre con los pactos de perdedores vistos en Europa, cuando se aumenta la deuda para inflar el gasto corriente, subiendo los impuestos y poniendo impedimentos adicionales a la creación de empresas y empleo. Se reduce el crecimiento potencial y se aplazan las reformas para aumentar la burocracia.

Volver a cometer el error de financiar desequilibrios estructurales de gasto corriente con déficit es dar la patada hacia delante contando con unos ingresos a todas luces optimistas que luego no se generan. Y con el riesgo de quiebra, inevitablemente, llegan mayores recortes. Luego le echaremos la culpa a “los mercados” o a Alemania, pero será nuestra.

@larazon

Gracias a datosmacro.com y Javier Sevillano por los gráficos

Excelente articulo, espero que recapaciten nuestros politicos .

Hay un dato que no me concuerda

«ha conseguido pagar en 2015 menos cantidad por intereses de deuda sobre PIB que en 2007, a pesar de tener una deuda sobre PIB superior al 98% del PIB»

A ojimetro yo creo que aproximadamente:

Lo que pagamos por intereses de deuda durante 2006-2007 eran en torno a 15000 mill , (1.8 % de PIB) excepcionalmente bajos en relacion a la historia economica, en esa época el coste interes medio de la deuda era de 4%. Habia una deuda publica del 35% del PIB (1000000mill E).

Ahora en 2015 pagamos en torno a 35000 mill E, (3.5% del PIB), el coste medio de la deuda es del 3.5% y hay una deuda del 100% del PIB.

Lo de 2007 fue absolutamente anomalo y en mi opinion una de las causas del sobreendeudamiento y de la burbuja de inversiones ineficientes.

Un saludo y gracias.

Si Mario Draghi es un desastre ¿Por qué no se hace eco en la Unión Europea para que lo echen por mal gestor? Lo digo porque Alemania está al margen de los demás países de la UE, porque simplemente sabe tener superávit anualmente. A veces no entiendo a esa gente que se cree iluminada.

Veo que vd no me lee. Siempre he dicho que Draghi hace un buen trabajo pero son los estados los que rechazan las reformas estructurales que él mismo repite en todos sus discursos. Él solo pone la herramienta de la política monetaria, no hace la fiscal.