Believing in a thing you see to disbelieve, all the days that slipped away are repeating.

John Frusciante

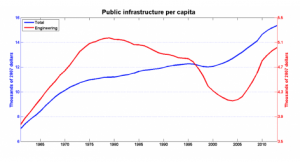

La OCDE pide más inversión pública para salir del estancamiento al que se orienta la economía. ¿Cuál es el problema? Que la OCDE siempre pide más inversión pública. Tras $60 billones de deuda acumulada a nivel, un incremento del 9% de la deuda pública anual desde 2007, y un “boom” inversor en infraestructuras, las estimaciones de crecimiento se han revisado consistentemente a la baja. La muy repetida frase de que “hay un déficit de inversión pública en infraestructuras” es simplemente incorrecta (lean) como demuestra el gráfico.

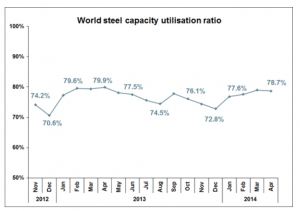

De hecho, la política expansiva estatal que proponen los nuevos inflacionistas sería una decisión incorrecta ante una desaceleración liderada por caídas de los precios de las materias primas y con evidente saturación de deuda. ¿Por qué? Porque lo que estamos viviendo es un shock de exceso de oferta, que lleva a caídas de precios, no una deficiencia de demanda agregada. Lo estamos viendo en el consumo, que crece a buen ritmo. Lo que vivimos es un entorno de exceso de capacidad tras una década de optimismo inversor ante unas expectativas de crecimiento que no se han dado. La sobrecapacidad es evidente en las principales economías (lean este post de Bloomberg), como muestra el gráfico de @combarro.

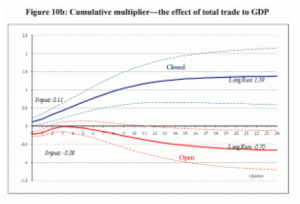

De hecho, está demostrado que en una economía abierta y con comercio globalizado con tipo de cambio flexible, la efectividad de la expansión fiscal es extremadamente limitada (lean el informe).

¿Es necesaria la inversión pública? Igual que la privada, si –como decía Lord Keynes- tiene rentabilidad real (lean “What Keynes Really Said About Deficit Spending”) y una necesidad evidente. Si no, no es inversión, solamente gasto para “sostener el PIB”… Y los que hemos sufrido los planes E, o los ciudadanos del mundo que han sido castigados con la factura de los elefantes blancos, sabemos que deja tras de sí deuda y reduce el crecimiento potencial. La sobrecapacidad se ha trasladado de los países desarrollados (media de 22%) a los emergentes (Brasil cerca de 30%) y China (más de 38%).

Leí el otro día a un economista del socialismo inflacionista argumentar que «un euro de déficit público es un euro más en el bolsillo de las familias». Se lo juro. Es el milagro de los panes y los peces del gasto estatal. No, un euro adicional de déficit público es un euro y sus intereses de deuda adicional que le pasamos a nuestros hijos y nietos. No solo no es cierto que el gasto público a base de déficits incentive la economía, sino que existen estudios empíricos que demuestran su baja efectividad.

Ustedes escucharán constantemente: «si el Estado gasta, aumenta la actividad económica y se produce un efecto multiplicador» ¿no?. No.

La falacia del multiplicador del gasto público garantizado se ha demostrado en muchos estudios (lean). En el historial de más de 44 países se demuestra que el efecto multiplicador es muy pobre en economías abiertas, y negativo en las altamente endeudadas. Como la española.

El estudio de Ethan Ilzetzki, Enrique Mendoza, y Carlos Vegh, “How Big (Small?) are Fiscal Mutlipliers?” analiza la historia del impacto acumulativo del gasto público en esos 44 países mostrando la bajísima efectividad de los estímulos fiscales. Pensar que, además de que la historia nos ha demostrado su ineficacia, la próxima vez “será diferente” o, como asume Podemos, que el multiplicador será mayor al creado jamás en ninguna economía, es una locura.

Los «economistas» de Podemos citan un estudio de I. Zubiri y J. Martínez (2013, aquí su extensa e interesante bibliografía) para justificar su optimista expansión económica.

Sin embargo, como explica Juan Rallo, uno debería interpretar los cálculos de Zubiri y Martínez con mucho más que prudencia. Los propios economistas reconocen en su ensayo que «cualquier valor numérico del multiplicador debe tomarse con cautela (…) probablemente no hay un multiplicador único que solo dependa de una variable (por ejemplo, la tasa del crecimiento del PIB). Lo que hay son multiplicadores aplicables en contextos distintos y, por ello, lo razonable es dar un intervalo de valores más que un número fijo». Más en particular, la estimación del efecto multiplicador por parte de Zubiri y Martínez se efectuó a partir de una serie de datos en la que el endeudamiento público español era muy inferior al actual… Y analizando un periodo de burbuja inmobiliaria.

Incluso si asumimos multiplicadores fiscales positivos, la evidencia empírica de los últimos quince años muestra un rango que, cuando es positivo, se mueve entre 0,5 y 1 como máximo… Y en la mayoría de los países de la periferia han sido negativos (Giles, C. “Has the IMF proved multipliers are really large? (wonkish)”. Financial Times, 12 de octubre, 2012).

Efectivamente, incluso estudios que analizan un efecto positivo del gasto público (lean), alertan de que las economías avanzadas y endeudadas están al borde de su límite fiscal y sus anuncios pierden credibilidad («many advanced economies may be near their fiscal limit, which consequently has two important effects. First, the effects of the monetary and fiscal policy instruments become unpredictable, and specifically, fiscal policy announcements lose credibility»).

La conclusión real -que los multiplicadores son muy bajos o negativos en economías abiertas y endeudadas- es la que se resalta en el estudio de Corsetti, G., A. Meier y G. J. Müller (2012) “What Determines Government Spending Multipliers?” (Economic Policy, octubre, 521–565): «Los multiplicadores fiscales son negativos en tiempos de debilidad en las finanzas públicas«.

Adicionalmente, tiene un impacto históricamente negativo y peligroso en las primas de riesgo, como muestra el propio estudio de Bi, H. (2012): “Sovereign Default, Risk Premia, Fiscal Limits, and Fiscal Policy” (European Economic Review, 56, 389-410).

La idea de que el gasto público genera mayor crecimiento ignora muchos efectos adicionales, incluyendo el impacto fiscal –más impuestos- para financiar ese gasto, la utilización de la capacidad productiva y el nivel de endeudamiento del propio Estado. Todos esos efectos frenan cualquier impulso estimado. Y no debemos olvidar, como señala Robert Mulligan, que el «multiplicador keynesiano» no es una referencia base, es un máximo estimado (lean).

El Nobel Angus Deaton da nombre a lo que se llama «la paradoja Deaton» que explica que el aumento de gasto público genera en muchas ocasiones el efecto contrario al deseado (lean). Los “shocks de ingresos” –gastar más- no generan los deseados shocks de consumo. Porque los aumentos de impuestos y la incertidumbre creada por el efecto embudo en la economía real atacan la propensión marginal al consumo. Por otro lado, el crowding out, por el que los estados acumulan la mayoría del crédito disponible, afecta a las empresas y su crecimiento. Y encima no se crea más empleo por la capacidad ociosa ya existente.

Existen otros estudios perfectamente documentados que muestran que el efecto multiplicador del gasto público es casi inexistente en economías maduras y endeudadas, sobre todo la creación de empleo público. Faggio y Overman, de la London School of Economics, encontraron que “en el periodo de 1999 a 2007 (ya antes de la crisis) no se encuentra ningún efecto multiplicador en el sector constructor o servicios, y un efecto destructor mucho mayor en el sector manufacturero”, convirtiendo el exceso de empleo y gasto público en un “evidente expulsador del sector privado”.

Lean por qué el estímulo gastando no funciona aquí (Robert J Barro y por qué es un cuento matemático aquí) y aquí (Thomas Sowell)

La utilización de capacidad productiva en España, según el Ministerio de Industria, es del 77,7%, una notable mejora desde los niveles de 2010, pero significa que todavía hay un 22% aproximado de exceso de capacidad. La media de sobrecapacidad en la UE es del 20%.

Asumir que el sector público tiene mejor información que el privado o los consumidores sobre dónde invertir o que es capaz de absorber el exceso de capacidad es simplemente falso. Pensar que la sobrecapacidad es un problema de “crear demanda” y no de oferta es otro error. La demanda no se “crea” por decisión de un comité.

¿Hacen falta inversiones? Sí, claro. ¿Es esa necesidad remotamente cercana a la cantidad de masa monetaria creada por los bancos centrales? Ni de lejos. ¿Se va a poder repagar la deuda incurrida si se vuelven a lanzar planes de elefantes blancos como los vistos hasta ahora? No. Y además se entorpece el crecimiento potencial y la capacidad de consumo a base de impuestos.

Como explicamos en varias ocasiones, las necesidades globales de infraestructura, son de unos 835.000 millones de dólares anuales según la optimista perspectiva del Banco Mundial. Aceptemos la cifra como válida. El gasto en educación global estimado necesario para 2020 sería de unos 25.000 millones de dólares más. Todo ese enorme esfuerzo adicional supone un porcentaje ínfimo del PIB global anual. Según el Banco Mundial y la ONU, un 1-1,2%. Esa “enorme” expansión fiscal no llega ni de lejos a lo que necesita gastarse para generar la inflación que quieren “porque sí” ni lo que se aumenta la masa monetaria para conseguirlo, aunque ustedes se crean –y no ocurre- que “detrás de esa inversión estatal se lanzarán las empresas a invertir mucho más”.

No va a compensar la diferencia entre el crecimiento histórico global y el actual. Tampoco compensa el efecto depresor del aumento de deuda para acometerlo (se necesitaría un multiplicador superior al jamás visto). Pero sobre todo, generará otro efecto embudo similar al que hizo el “plan de estímulo” de 2009 de la UE, donde se gastó un 3% del PIB y ni se mejoró el crecimiento, ni se solventó la crisis ni se creó empleo.

Es interesante este estudio de Raju Huidrom, M Ayaan Kose y Francisca Ohnsorge sobre la relación del efecto multiplicador en contextos de bajo endeudamiento. Su conclusión es que cuando hay bajo endeudamiento los planes expansivos funcionan, pero cuando por el contrario, el endeudamiento es alto, pueden ser negativos.

Pero da todo igual. Porque les dirán “esta vez es diferente” o “no se trata de gastar menos, sino de gastar mejor”. Y volverá a pagar usted.

Siempre un placer leerle. Suelo comentar para que vea que somos muchos los que leemos en su página aunque no dejemos comentarios.

Todavía no soy capaz de ver como funciona la economía como conjunto, entender si el problema actual es la oferta o la demanda, o si es el modelo, o si estamos en un momento de paro estructural que solo se puede solventar a base de comerse otra economía mediante exportaciones. Tampoco entiendo el funcionamiento de la moneda, como el euro puede ser más caro en unos países que en otros, como beneficia o perjudica a una economía devaluar o crear inflación etc. Pero poco a poco con sus post, libros y otras fuentes voy encajando las piezas de un puzzle cada vez mas infinito.

Estoy pensando en hacerme una cuenta e invertir pequeñas cantidades en bolsa para aprender en directo a base de palo y error.

Soy un estudiante de economía. Es un placer y leerte y escucharte. Gracias a gente como tú vamos desenmascarando esas políticas de izquierda milagrosas.